Банк Тинькофф предлагает несколько видов кредитов, предназначенных для ИП. Главное, что их объединяет – выгодные условия их оформления и предельно лояльное отношение к потенциальным заемщикам. Именно поэтому коммерческое предложение банка вполне обоснованно считается одним из лучших и самых привлекательных на российском финансовом рынке.

Банк Тинькофф предлагает несколько видов кредитов, предназначенных для ИП. Главное, что их объединяет – выгодные условия их оформления и предельно лояльное отношение к потенциальным заемщикам. Именно поэтому коммерческое предложение банка вполне обоснованно считается одним из лучших и самых привлекательных на российском финансовом рынке.

Содержание [Скрыть]

- Подробнее про кредитование индивидуальных предпринимателей в Тинькофф банке

- Кто может получить кредит?

- Отличия от ООО

- Требования к получателю

- Требования к бизнесу

- Условия по кредитам для ИП в Тинькофф банке

- Ставка

- Суммы

- Сроки

- Прочие условия

- Как можно улучшить условия кредита

- Как получить кредит для ИП?

- Что потребуется?

- Пошаговые действия

- Как рассматриваются заявки?

- Как повысить вероятность одобрения?

- Частые причины отказов

- Преимущества и недостатки кредитования в Тинькофф

Подробнее про кредитование индивидуальных предпринимателей в Тинькофф банке

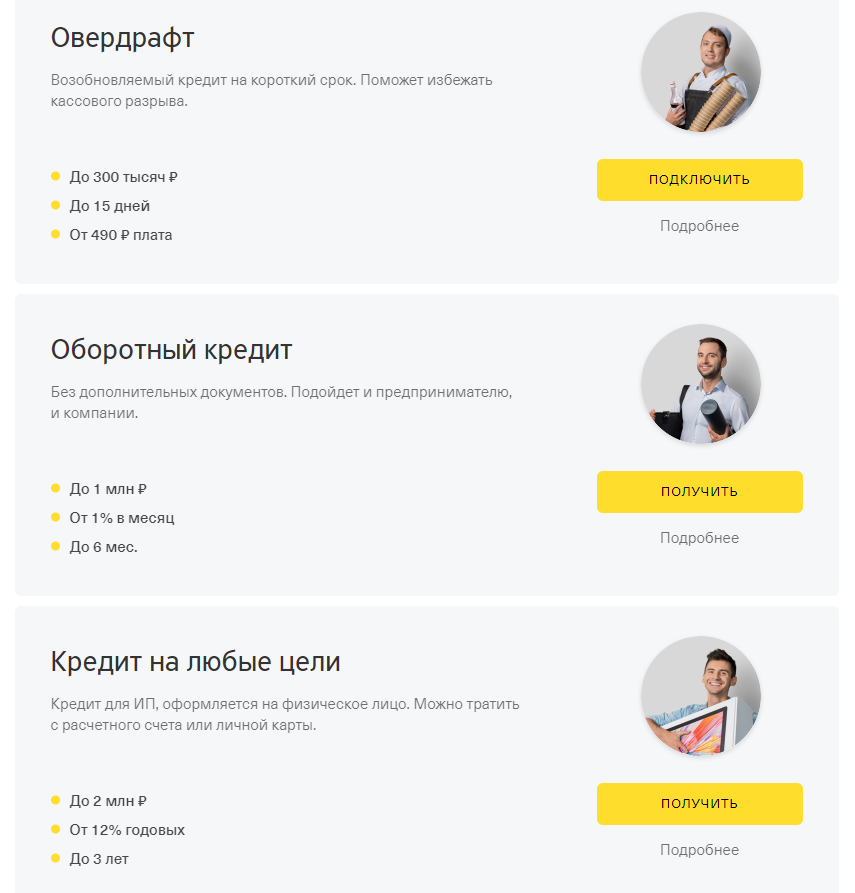

В настоящее время банк Тинькофф предоставляет индивидуальным предпринимателям возможность оформить один из трех видов кредита:

- овердрафт. Традиционный вид займа, представляющий собой возобновляемый краткосрочный кредит, величина которого обычно определяется оборотами по расчетному счету. Может быть оформлен любым представителем бизнеса, включая предпринимателей и организации;

- оборотный. В этом случае заемные средства используются на пополнение оборотного капитала. Кредит предназначается как ООО, так и ИП;

- на любые цели для ИП. Специальное предложение Тинькофф банка, предназначенное исключительно для индивидуальных предпринимателей. Кредит оформляется на физлицо и позволяет получить заемные средства, которые могут быть потрачены по усмотрению клиента.

Кто может получить кредит?

Характерной особенностью работы банка Тинькофф выступает лояльное отношение к клиентам. При оформлении кредитов для ИП оно выражается в минимальном наборе требований, предъявляемых к клиенту. При этом два вида кредитных продуктов – овердрафт и оборотный займ – предназначены как для ИП, так и для юрлиц. Третий вид займа – на любые цели – может быть получен только индивидуальными предпринимателями.

Отличия от ООО

При оформлении овердрафта или оборотного кредита различий в процедуре мероприятия или предъявляемых к потенциальным заемщикам требований правилами банка не предусмотрено. В то же время, условия получения кредита на любые цели, предназначенного для ИП, заметно отличаются от других видов займов.

Основные различия заключаются в следующем:

- более серьезный размер кредитного лимита, установленный на уровне 2 млн. руб. При овердрафте заемщик получает до 300 тыс. руб., при оформлении оборотного займа – до 1 млн. руб.;

- длительный максимальный срок кредитования, составляющий 3 года. Овердрафт оформляется на год с необходимостью погашения каждые 15 дней, а оборотный кредит может быть получен на срок до полугода;

- выгодная процентная ставка. Она установлена на уровне от 12%. Для оборотного займа, доступного для ООО, минимальный процент равняется 1% в месяц, а при оформлении овердрафтом назначается фиксированная плата за пользование заемными средствами Тинькофф банка.

Требования к получателю

Как уже было отмечено выше, визитной карточкой Тинькофф банка выступает максимально лояльное отношение к клиентам финансовой организации. Это в равной степени касается и потенциальных заемщиков в статусе индивидуального предпринимателя.

В качестве подтверждения сказанного можно привести такие условия кредитования:

- при оформлении овердрафта от предпринимателя не требуется никаких дополнительных документов, кроме тех, что необходимы для заключения договора на РКО и открытия расчетного счета в банке;

- при получении оборотного кредита лично к заемщику также не предъявляется каких-либо требований;

- при попытке взять кредит на развитие бизнеса, предназначенный для ИП, от клиента также не нужно ничего, кроме открытия расчетного счета в банке или обладания личной картой Тинькофф банка.

Стандартным для всех отечественных банков требованием к заемщику выступает наличие российского гражданства и совершеннолетнего возраста.

Требования к бизнесу

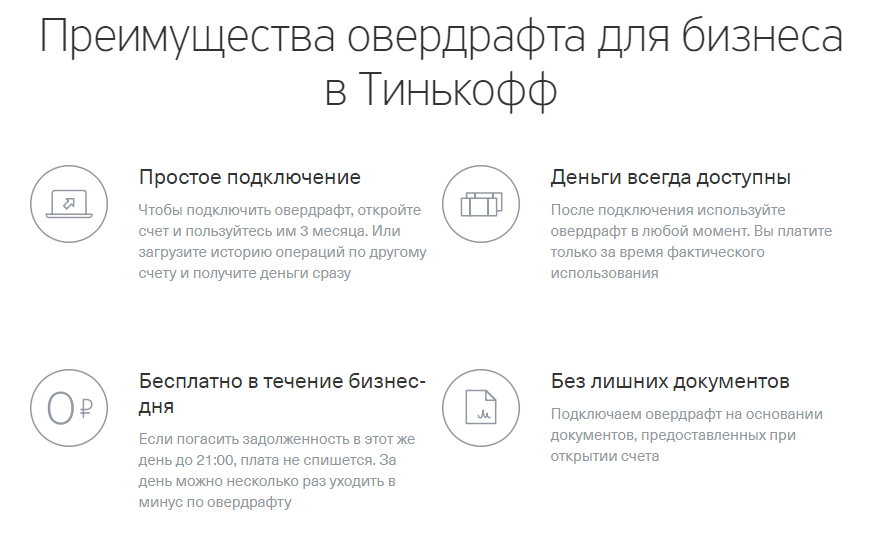

Лояльное отношение и минимальный набор требований при оформлении кредита касается как личности самого предпринимателя, так и его бизнеса, который должен быть зарегистрирован на территории РФ. Например, при получении овердрафта и оборотного займа от клиента требуется выполнение одного условия – пользования расчетным счетом, открытым в Тинькофф банке, в течение одного квартала.

Никаких дополнительных документов, оформления залога или поручительства при этом не требуется. Единственным требованием для получения кредита выступает подача онлайн-заявки, которая осуществляется при помощи функциональных возможностей личного кабинета клиента Тинькофф банка.

Сказанное в полной мере относится и к кредиту на развитие бизнеса для ИП. Более того, он может быть оформлен сразу же после открытия расчетного счета в финансовой организации. При этом заемщик не сможет претендовать на максимальную сумму, равную 2 млн. руб., но величина кредитного лимита может быть пересмотрена в сторону увеличения в ходе действия кредитного договора, как и его продолжительность.

Условия по кредитам для ИП в Тинькофф банке

Популярность кредитных продуктов для бизнеса, разработанных Тинькофф банком, объясняется выгодными условиями, которые предлагаются финансовой организацией для индивидуальных предпринимателей. Безусловно, они заслуживают более подробного рассмотрения.

Ставка

При оформлении овердрафта банк Тинькофф устанавливает фиксированный размер платы за пользование клиентом заемными средствами. Получение оборотного кредита сопровождается ежемесячным взиманием определенного процента от выданной суммы. Минимальный его размер равен 1% в месяц.

При кредитовании ИП на развитие бизнеса используется стандартная схема начисления процентов, предусматривающая ставку, установленную на уровне от 12% годовых. Приведенные цифры в сочетании с минимальным набором требований, предъявляемых к заемщикам, наглядно демонстрируют выгодность коммерческого предложения Тинькофф банка.

Суммы

Величина кредитного лимита также зависит от вида займа. При оформлении овердрафта максимальная сумма получаемых клиентом заемных средств равняется 300 тыс. рублей. Условия оборотного кредита позволяют увеличить рассматриваемый параметр до 1 млн. рублей.

Заключение договора с банком на получение кредита для ИП предусматривает возможность пользоваться заемными средствами банка в размере до 2 млн. рублей. Очевидно, что последний вариант кредитования является наиболее привлекательным и выгодным с финансовой точки зрения.

Сроки

Наибольшая продолжительность действия кредитного договора с банком Тинькофф предусмотрена при оформлении кредита на любые цели, предназначенного для ИП. В этом случае срок займа может достигать 3 лет.

Получение оборотного кредита предполагает заключение соглашения с банком на срок до полугода. Договор на использование овердрафта обычно рассчитан на 1 год, однако, он требуется полного возврата заемных средств каждые 15 дней.

Прочие условия

Практически все условия кредитования, предлагаемые Тинькофф банком, были описаны выше. Это еще раз подтверждает предельно простую процедуру оформления займов для бизнеса, разработанную и применяемую на практике этой финансовой организацией.

Необходимо обязательно отметить, что настолько удобные для потенциальных заемщиков условия получения кредитов являются ключевым конкурентным преимуществом банка. Его наличие в сочетании с выгодностью коммерческого предложения обеспечивают как стремительный рост клиентской базы учреждения, так и выход на лидирующие позиции в банковском секторе страны.

Как можно улучшить условия кредита

Финансовая политика банка Тинькофф предусматривает несколько вариантов улучшения условий кредитования. В их число входят следующие достаточно простые и доказавшие свою эффективность на практике способы:

- увеличение оборотов по счету;

- точное и своевременное выполнение взятых заемщиком финансовых обязательств;

- подключение к различным дополнительным сервисам Тинькофф банка;

- оформление кредитных и дебетовых карт финансовой организации и их активное использование.

Другими словами, самый простой и доступный вариант улучшить условия кредитования в Тинькофф банке – это активное и всестороннее сотрудничество с ним, которое должно дополняться точным выполнением обязательств со стороны клиента.

Как получить кредит для ИП?

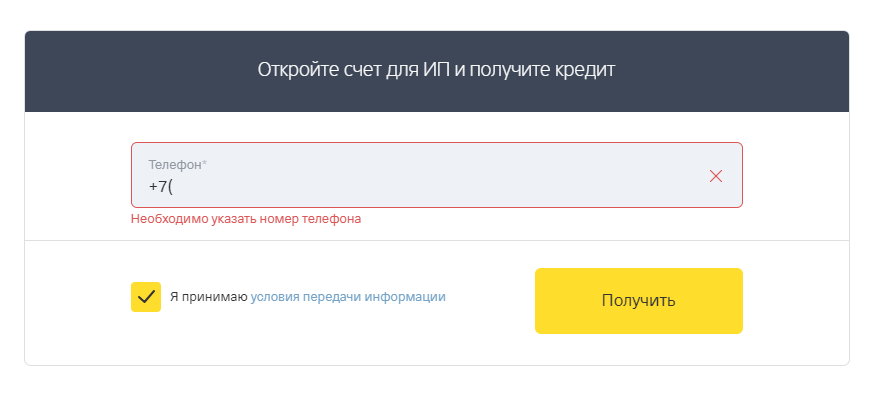

Процедура оформления различных видов кредитов для ИП, установленная банком Тинькофф, предельно проста. По сути, она делится на две части. К первой относится открытие расчетного счета и заключение договора на РКО с финансовой организацией. Вторая включает в себя оформление онлайн-заявки на выдачу кредита.

Что потребуется?

Для получения одобрения со стороны банка от клиента требуется только стандартный комплект документов, который необходим для открытия расчетного счета в любой финансовой организации. Он включает в себя паспорт, удостоверяющий личность ИП, а также документы, подтверждающие регистрацию статуса индивидуального предпринимателя и постановку хозяйствующего субъекта на учет.

Каких-либо дополнительных документов, связанных с залогом или поручительством по займу, при оформлении кредита от заемщика в статусе ИП не требуется.

Пошаговые действия

Инструкция по получению кредита в банке Тинькофф состоит из нескольких последовательно выполняемых действий, включая:

- подготовку пакета документов для открытия счета и заключения договора на РКО с банком;

- подача онлайн-заявки на получение кредита;

- ожидание решения со стороны финансовой организации;

- получение заемных средств при одобрении сделки банком.

Как рассматриваются заявки?

Немаловажным достоинством сотрудничества с банком Тинькофф выступает высокий уровень предоставляемого финансовой организацией сервисов. При этом необходимо понимать, что обслуживание клиентов, в том числе заемщиков, ведется в дистанционном режиме.

Благодаря этому, осуществляется оперативное рассмотрение заявок, поступивших от ИП на выдачу кредита. Например, при оформлении оборотного займа решение принимается в течение одного дня. Время рассмотрения поступивших онлайн-заявок на получение займа для ИП также в большинстве случаев укладывается в указанный срок.

Как повысить вероятность одобрения?

Наиболее эффективные способы улучшения условий кредитования и повышения вероятности одобрения сделки со стороны банка были приведены выше. Прежде всего, они заключаются в активном сотрудничестве с финансовой организацией и использовании различных банковских продуктов.

Очевидно, что подобные клиенты для банка намного выгоднее и интереснее, так как обеспечивают заметно больший уровень дохода. Практически обязательным условием для одобрения сделки выступает открытие расчетного счета в Тинькофф банке.

Частые причины отказов

Несмотря на то, что деятельность Тинькофф банка из-за дистанционного обслуживания клиентов существенно отличается от работы большинства российских финансовых организаций, наиболее частые причины отказов в выдаче кредита остаются неизменными.

В их число входят:

- плохая кредитная история, которой могут обладать в статусе физлица даже те предприниматели, зарегистрировавшие ИП буквально только что. В этом случае рассчитывать на одобрение сделки достаточно проблематично;

- наличие текущих судебных или арбитражных разбирательств, а также неурегулированных конфликтов с финансовыми организациями, налоговыми органами или контрагентами;

- предоставление неправильной или ошибочной информации о личности и деятельности ИП при открытии расчетного счета в банке;

- несоответствие требованиям банка к потенциальным заемщикам. Несмотря на лояльное отношение, рассчитывать на получение кредита предпринимателям, не имеющим российского гражданства или официальной регистрации своего статуса на территории РФ, практически нереально.

Преимущества и недостатки кредитования в Тинькофф

Кредитование бизнеса индивидуальных предпринимателей, осуществляемого банком Тинькофф, как и предоставление РКО для этой категории клиентов, имеет как четко выраженные достоинства, так и определенные недостатки.

К плюсам сотрудничества с финансовой организацией следует отнести:

- высокий уровень предоставляемых сервисов дистанционного обслуживания, который заслуженно считается одним из лучших на отечественном банковском рынке;

- широкий набор функциональных возможностей интернет-банкинга;

- грамотное сочетание услуг по обслуживанию расчетного счета и выпуску различных видов банковских карт;

- возможность получения денежного вознаграждения в виде процентов на остатки по счету и т.д.

Главным минусом работы с банком выступает отсутствие офисов кредитного учреждения, а также относительно небольшое количество собственных банкоматов.

Кроме того, некоторые клиенты отмечают недостаточный уровень безопасности информационных систем и баз данных банка, что может привести к серьезным финансовым потерям для клиентов организации.