Почта Банк, представляющий собой объединенный проект группы ВТБ И ФГУП «Почта России», имеет широкую региональную сеть. Ее базой являются почтовые отделения. Кредитная организация предоставляет услуги частным лицами малому бизнесу. Индивидуальные предприниматели могут пользоваться всеми банковскими продуктами, в т. ч. получать кредиты.

Почта Банк, представляющий собой объединенный проект группы ВТБ И ФГУП «Почта России», имеет широкую региональную сеть. Ее базой являются почтовые отделения. Кредитная организация предоставляет услуги частным лицами малому бизнесу. Индивидуальные предприниматели могут пользоваться всеми банковскими продуктами, в т. ч. получать кредиты.

Содержание [Скрыть]

- Подробнее про кредитование индивидуальных предпринимателей в Почта банке

- Кто может получить кредит?

- Отличия от ООО

- Требования к получателю

- Требования к бизнесу

- Условия по кредитам для ИП в Почта банке

- Ставка

- Суммы

- Сроки

- Прочие условия

- Как можно улучшить условия кредита

- Как получить кредит для ИП?

- Что потребуется?

- Пошаговые действия

- Как рассматриваются заявки?

- Как повысить вероятность одобрения?

- Частые причины отказов

- Преимущества и недостатки кредитования в Почта банке

Подробнее про кредитование индивидуальных предпринимателей в Почта банке

Кредитор предлагает клиентам различные кредитные программы, предприниматели могут пользоваться всеми на стандартных условиях. В кредитной компании можно оформить нецелевой потребительский кредит, кредит на покупку товара, кредитную карту. Дополнительно есть программы «Дачные строения и дома в кредит», пенсионный кредит, кредит на образование.

Программа «Освоение дальневосточного гектара» позволит приобрести товары и услуги в кредит у партнеров для освоения участка земли на Дальнем Востоке. В рамках программы можно приобрести теплицы, технику, строительные материалы, оборудование, получить средства на обустройство.

Если предприниматель имеет пенсионное удостоверение по выслуге лет (бывшие военные) или по возрасту, и получает пенсию на счет в банке, он сможет воспользоваться специальной программой для пенсионеров.

Для молодых предпринимателей, желающих продолжить обучение, есть кредит «На образование», во время пользования которым уплачиваются только проценты.

ИП может рефинансировать имеющуюся задолженность по потребительскому или автокредиту, если первоначальный кредитор не является банком группы ВТБ. Объединить вместе можно до 4-х кредитных договоров, если позволяет платежеспособность, предприниматель может увеличить сумму кредита.

Потребительские кредиты предоставляются без обеспечения.

Кто может получить кредит?

Кредитная компания кредитует только граждан РФ. Обязательным условием является наличие постоянной регистрации в любом регионе России. Клиент должен предоставить номера контактных телефонов: мобильного и стационарного домашнего или рабочего.

По потребительским кредитам допускается наличие 2 созаемщиков по одной сделке. Это позволяет увеличить сумму кредитования.

Отличия от ООО

Главным отличием кредитов ИП от ООО является возможность пользоваться потребительскими кредитами, предназначенными для частных лиц. По нецелевым займам не проверяется направление расходования денежных средств, поэтому заемщики могут использовать кредиты не только для личных нужд, но и для бизнеса. В качестве частных лиц для ИП доступны программы товарного кредитования и приобретения недвижимости.

Почта банк не предоставляет кредиты на коммерческую деятельность, поэтому оформлять кредит могут только владельцы ООО для целей потребительского кредитования.

Требования к получателю

В Почта банке предприниматели считаются стандартной категорией заемщиков, поэтому отдельных требований и программ кредитования не предусматривается.

Оформить сделку можно с 18 лет при наличии трудового стажа от 3 месяцев, т. е. с момента регистрации ИП должно пройти не менее 3 месяцев.

Заемщик предоставляет в банк паспорт и ИНН. Дополнительными документами, которые предоставляются по желанию клиента, являются СНИЛС и согласие на обработку данных из ПФ.

Банк лояльно относится к кредитной истории заемщика. По всем продуктам, за исключением программы рефинансирования, заявлено требование об отсутствии активных просрочек на момент обращения за кредитом. По программам перекредитования, активных просрочек не должно быть минимально 6 месяцев.

Требования к бизнесу

Отдельных требований к бизнесу банк не предъявляет. Однако при явной убыточности деятельности в выдаче ссуды будет отказано.

Условия по кредитам для ИП в Почта банке

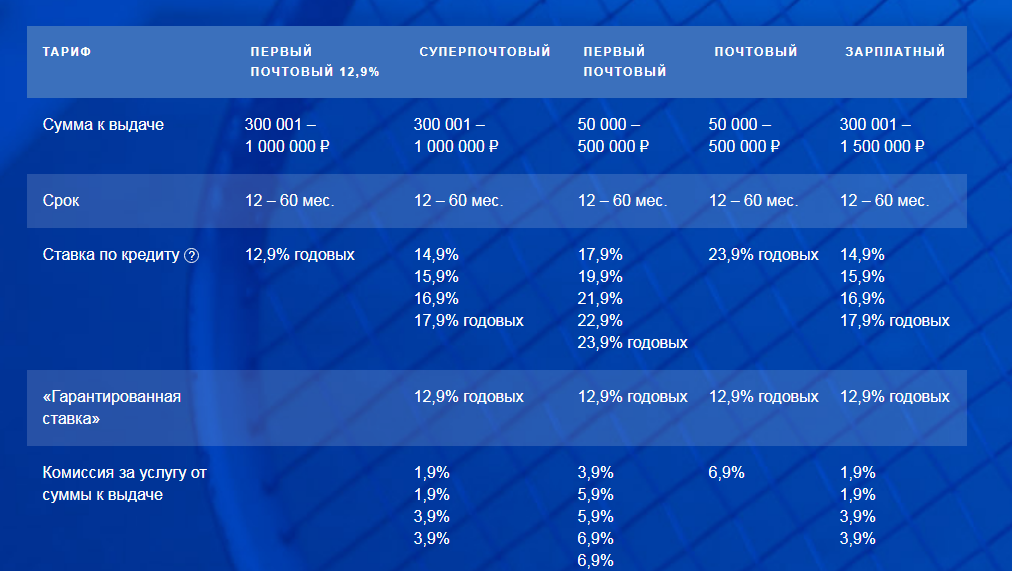

Программы банка, которыми может пользоваться ИП:

| Наименование | Диапазон выдачи, тыс. р. | Процент, % годовых, минимум | Срок, лет |

| Первый почтовый 12,9% | 300–1000 | 12,9 | 1–5 |

| Первый почтовый | 50–500 | 17,9 | 1–5 |

| Суперпочтовый | 300–1000 | 14,9 | 1–5 |

| Почтовый | 50–500 | 23,9 | 1–5 |

| Пенсионный | 20–200 | 12,9 | 1–3 |

| Освоение дальневосточного гектара | 3–1000 | 14,5 | 0,5–5 |

| Быстровозводимые дома | До 1000 | 7,0 | 0,5–5 |

| Кредитная карта «Элемент 120» | До 500 | 22,9 | Без срока |

| Кредит на образование | До 2000 | 9,9 | 1,5 |

| Рефинансирование | До 1000 | 11,9 | 1–5 |

Ставка

Процент по потребительскому кредиту зависит от выбранной предпринимателем программы:

- «Первый почтовый 12,9%» предоставляется под фиксированный процент 12,9%;

- Ставка по «Первый почтовый» от 17,9 до 23,9%. При подключении услуги «гарантированная ставка», процент составит 12,9% годовых, комиссия за подключение от 3,6 до 6,9% от суммы кредита;

- «Супрепочтовый» ставка 14,9–17,9%, если подключается «гарантированная ставка», процент составит 12,9%. Комиссия за услугу 1,9–3,9% от суммы кредита.

- Ставка по кредиту «Пенсионный» 19,9–22,9%, при оплате комиссии 5,9–6,9% от суммы кредита, ставка устанавливается в размере 12,9%.

Чтобы подключить услугу «Гарантированная ставка» необходимо 1 год пользоваться кредитом, не допуская просрочек. После оплаты комиссии, ставка пересчитывается с момента получения кредита, и излишне уплаченные проценты перечисляются на Сберегательный счет.

Процент по товарным кредитам в рамках программ «Освоение дальневосточного гектара» от 14,5%, «Быстровозводимые дома» от 7% при подключении к акции банка «Большая покупка». Первоначально ставка устанавливается в размере 24,34–59,05%, после оплаты комиссии при соблюдении условий договора кредитования ставка снижается до минимального процента.

По кредитным картам льготный период действует 4 месяца, далее ставка является фиксированной – 22,9%.

Целевой кредит на образование предоставляется под 9,9% годовых.

При рефинансировании кредита другого банка процент устанавливается в размере:

- По кредитам в сумме 50–500 тыс. р. 16,9–19,9%, для пенсионеров 15,9–16,9%;

- По кредитам в сумме 500–1000 тыс. р. 12,9–14,9%, для пенсионеров 11,9–13,9%.

Суммы

Максимально в рамках потребительского кредитования можно оформить сделку на 1 млн. р. Нижняя граница выдачи зависит от программы:

- «Почтовый», «Первый почтовый» – 50 тыс. р.;

- «Суперпочтовый», «Первый почтовый 12,5%» – 300 тыс. р.

- По товарным кредитам оформить можно до 1 млн. р., нижняя границы выдачи 3 тыс. р.

Максимальный лимит по кредитным картам 500 тыс. р. Кредит на образование можно оформить в размере 50–2000 тыс. р.

Сроки

Срок по потребительским кредитам и товарным от 12 до 60 месяцев. Оформить кредит можно на 12, 24, 36, 48, 60 месяцев.

Прочие условия

Пользуясь кредитами Почта банка, ИП может подключать дополнительные услуги:

- «Пропускаю платеж» – стоимость подключения 300 р.;

- Кредитное информирование по пропуску платежа 1-е – 500 р., 2, 3, 4 период – 2200р.;

- Автопогашение – 29 р., с каждого платежа;

- Услуга «Погашение с карты» 1,9% от суммы платежа;

Комиссия за ведение ссудного счета по программам «покупки в кредит» – 2 тыс. р./месяц. Комиссия при подключении страховой защиты составит от 0,1 до 0,9% в месяц. При возникновении просрочки, с заемщика взыскивается неустойка в размере 20% годовых.

Как можно улучшить условия кредита

Чтобы получить оптимальные параметры по кредиту, предприниматель может сделать следующее:

- Подключить услугу «Гарантированная ставка»: это позволит снизить процент по потребительским кредитам на 3 п.;

- Если ИП является пенсионером, получать пенсию на счет в банке;

- Открыть в банке расчетный счет, как индивидуальному предпринимателю и начать осуществлять по нему операции. К своим клиентам банк подходит индивидуально, предлагая лучшие условия.

Как получить кредит для ИП?

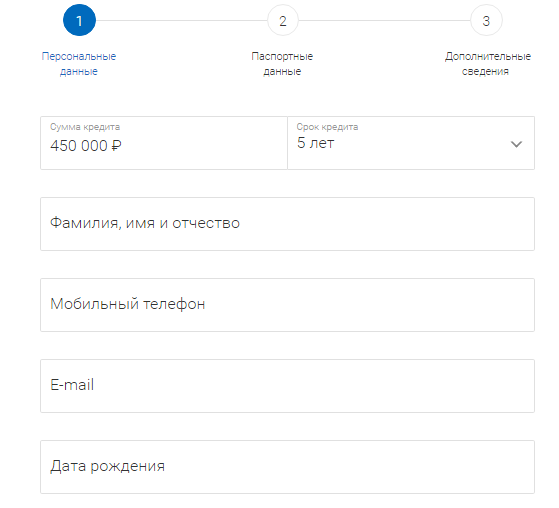

Оформить заявку на кредит в Почта банке предприниматель может на сайте, в центре обслуживания клиентов, на стойке продаж, или в компании –партнере при оформлении товарного кредита. Дополнительно предприниматель может пригласить менеджера в свой офис для оформления заявки.

Форма заявки на кредит является стандартной для всех программ:

Потребуется ввести паспортные данные, адрес представительства банка, где удобно оформить сделку, дополнительную информацию о заемщике.

Что потребуется?

- Для того чтобы заполнить заявку, потребуется приготовить паспорт, ИНН, вспомнить про действующие кредиты, какой платится ежемесячный взнос по ним. Все эти сведения нужны для заполнения анкетных данных.

- Свой мобильный телефон следует держать под рукой, т. к. с его помощью подтверждается отправка заявки.

- Нельзя скрывать информацию о действующих кредитах, т. к. кредитор проверяет кредитную историю заемщика через запрос в БКИ.

- Если заемщик предоставляет для рассмотрения заявки СНИЛС, его номер также вводится в заявку.

- При обращении в банк за рефинансированием задолженности, заемщик должен представить кредитный договор по действующему кредиту, график погашения задолженности с остатком кредита на момент обращения в Почта Банк.

Пошаговые действия

При подаче заявки онлайн, процесс оформления происходит следующим образом:

- ИП заходит на сайт банка, выбирает раздел «Частным клиентам».

- Из предложенных программ кредитования выбирает необходимую, если вопросов по программе нет, то сразу можно заполнять заявку на кредит. Новым клиентам лучше нажать «узнать подробнее» и прочитать основные условия кредитования.

- Для того чтобы рассчитать оптимальные сумму и срок кредита на сайте есть специальный калькулятор, он открывается при нажатии «Рассчитать кредит». Например, для кредита в сумме 500 тыс. р., сроком на 24 месяца, под 12,9%, с оформлением страхового полиса, ежемесячный платеж составит 27,2 тыс. р., всего будет переплачено 152 тыс. р. Если заемщик отказывается от услуги финансовой защиты, взнос по кредиту составит 23,8 тыс. р., переплата 70 тыс. р. При подключении услуги понижения ставки, среднемесячный платеж по кредиту составит 28 тыс. р. с финансовой защитой и 25 тыс. р. без нее.

- После определения параметров кредита, нажимается клавиша «оформить заявку».

- Внимательно и точно заполняются все поля анкеты-заявки, проверяются введенные данные. Если возникают сомнения, лучше обратиться на горячую линию банка за получением консультации.

- Заявка отправляется на рассмотрение.

- На телефон заемщика приходит уведомление с решением кредитора.

- Для получения окончательного решения, заемщику следует прийти в банк с документами, там подписывается кредитный договор.

- Заемщику открывается Сберегательный счет и оформляется дебетовая карта. После зачисления денег, он сможет рассчитываться ими безналично или бесплатно снять в банкоматах Почта Банка или группы ВТБ.

Товарные кредиты оформляются полностью онлайн через магазин-партнер, заемщику не потребуется посещать кредитора, документы подписываются на месте и кредит сразу перечисляется продавцу.

По кредитным картам решение принимается онлайн, заемщику потребуется прийти в банк после получения уведомления о готовности кредитки. В день выдачи карты подписываются все документы по кредиту.

Как рассматриваются заявки?

При подаче заявки онлайн на сумму до 300 тыс. р. предварительное решение банка будет получено в течение нескольких минут. Если сумма кредитования 300–1000 тыс. р., срок рассмотрения до 1 часа.

После получения предварительного одобрения, заемщик приходит в банк и ему только остается подтвердить оригиналами документов отраженные в анкете сведения. Кредит будет предоставлен после подписания кредитного договора.

Как повысить вероятность одобрения?

Индивидуальные предприниматели для повышения вероятности одобрения заявки на кредит могут выполнить следующие действия:

- Погасить все действующие просроченные кредиты и займы. Лучше полностью закрыть проблемную задолженность;

- Открыть в банке расчетный счет и показать по нему обороты. Это будет потенциально свидетельствовать о платежеспособности ИП;

- Предоставить о себе дополнительную информацию банку;

- Если ИП получает пенсию, открыть в банке пенсионный счет и перевести на него социальные выплаты:

- Пользоваться дополнительными услугами кредитной организации: оформить дебетовую карту, открыть депозит и т. д.

Частые причины отказов

Предпринимателю будет отказано в выдаче кредита, если у него имеются текущие просроченные платежи по другим кредитам и займам, когда с момента его регистрации в качестве ИП прошло менее 3-х месяцев, если сумма заявленного дохода вызывает сомнение у специалистов банка.

Дополнительными причинами могут быть неточные или недостоверные анкетные данные, наличие в банке негативной информации о клиенте, невозможность дозвониться по контактным номерам и т. д.

Преимущества и недостатки кредитования в Почта банке

Достоинством кредитных программ Почта банка является предоставление возможности предпринимателям оформить в нем кредит, как частным лицам, без подтверждения платежеспособности. Получить ссуду можно уже через 3 месяца после официальной регистрации ИП. Пользователи говорят о высокой скорости принятия решения и высоком проценте одобрения.

Если у заемщика возникли проблемы с ежемесячным взносом, можно поменять дату платежа или уменьшить его сумму. Положительное решение о выдаче кредита действует 7 дней. Если заявка оформлена онлайн, решение будет действовать 30 дней. Это время дается на обдумывание предложения.

Для контроля за обслуживанием кредита предприниматель может установить мобильное приложение Почта Банка. Пользователь будет получать напоминание о предстоящем платеже, об остатке задолженности.

Удобно погашать кредиты. Широкая сеть устройств самообслуживания банков группы ВТБ позволяет это сделать быстро и бесплатно. Если платеж более 3 тыс. р. внести деньги можно через Почта Банк-онлайн.

Среди негативных моментов можно отметить высокую переплату по сделке, кроме процента клиент оплачивает тариф по финансовой защите, что увеличивает расходы на обслуживание задолженности. Возникают проблемы с отказом от страховки. Она включается в сумму кредита по умолчанию и заемщику приходится отказываться от нее в период охлаждения.

В банке отсутствует возможность оформить кредитные каникулы даже если заемщик потерял работу. При выдаче кредита необходимо внимательно изучить условия кредитного договора, т. к. кроме подключения заемщика в «финансовой защите» могут быть включены дополнительные платные услуги, выдана кредитная карта и т. д.