Сегодня Сбербанк России занимает уверенное первое место среди всех финансовых организаций страны по объему кредитования юридических лиц. В подтверждение этого достаточно привести такую цифру – объем выданных корпоративным клиентам займов на начало 2018-го года составил более 11,1 трлн. рублей. У Банка ВТБ, который находится по этому показателю на втором месте рейтинга, сумма оформленных юридическим лицам кредитов более чем в 2 раза меньше и равняется 4,96 трлн. рублей.

Сегодня Сбербанк России занимает уверенное первое место среди всех финансовых организаций страны по объему кредитования юридических лиц. В подтверждение этого достаточно привести такую цифру – объем выданных корпоративным клиентам займов на начало 2018-го года составил более 11,1 трлн. рублей. У Банка ВТБ, который находится по этому показателю на втором месте рейтинга, сумма оформленных юридическим лицам кредитов более чем в 2 раза меньше и равняется 4,96 трлн. рублей.

Содержание [Скрыть]

- Кредиты Сбербанка для юридических лиц

- Корпоративные

- Контрактные кредиты

- Финансирование Сбербанком лизинговых сделок

- Рефинансирование кредитов других банков

- Отраслевые кредиты Сбербанка

- Кредиты Сбербанка с применением векселей

- Овердрафтное кредитование от Сбербанка

- Финансирование Сбербанком индустриальных проектов юридических лиц

- Кредиты предприятиям розничной торговли

- Кредитование субъектов РФ и муниципальных образований

- Кредиты Сбербанка для предприятий ОПК и АПК

- Углеродное финансирование

- Торговое финансирование юридических лиц

- Инвестиционное кредитование

- Финансирование и рефинансирование девелоперских проектов юридических лиц

- Другие программы

- Гарантии Сбербанка

- Какую программу выбрать юридическому лицу?

- Условия кредитов

- Сроки кредитов

- Процентные ставки

- Залог

- Доступные суммы

- Другие критерии

- Требования

- Требования к заемщику

- Необходимые документы

- Порядок подачи заявки и получения кредита

- Способы оформления

- Плюсы и минусы кредитов для юридических лиц в Сбербанке

Очевидно, что подобное положение стало возможным, благодаря активной работе Сбербанка по созданию и продвижению услуг кредитования корпоративных клиентов, предоставляемых на выгодных и привлекательных условиях. Важным конкурентным преимуществом финансовой организации является ее устойчивое экономическое положение, а также разнообразие кредитных продуктов, предлагаемых юридическим лицам. Описание предлагаемых Сбербанком России займов для юридических лиц и является основной темой данной статьи.

Кредиты Сбербанка для юридических лиц

Все кредиты, предоставляемые Сбербанком России для юридических лиц, могут быть с некоторой долей условности разделены на две группы – для корпоративных клиентов и для представителей малого бизнеса. Разделение клиентов происходит по очевидному критерию – показателю годовой выручки. На сегодня уровень максимальной реализации для компании, относящейся к малому бизнесу, установлен в размере 60 млн. рублей. Такой подход, естественно, может быть пересмотрен в индивидуальном порядке, поэтому при желании клиента он может быть без проблем переведен из представителей малого предпринимательского класса в корпоративные клиенты.

Корпоративные

Кредитование корпоративных клиентов является одним из основных направлений деятельности Сбербанка. При этом необходимо отметить, что по количеству разнообразных кредитных продуктов, предлагаемых клиентам, он также является лидером данного сегмента экономики РФ. Это не удивительно, учитывая тот факт, что среди предоставляемых юридическим лицам займов находятся такие популярные виды услуг, как контрактные кредиты, выделение средств для различных лизинговых сделок и т.д.

Естественно, значительную долю подобных займов составляют обычные корпоративные кредиты, которые выдаются для расходования по усмотрению самого предприятия. Причем к этому виду ссуд относятся и такие востребованные в современных условиях рынка продукты, как овердрафт, пополнение оборотных средств и займы без обеспечения.

Контрактные кредиты

Серьезной популярностью сегодня пользуются кредиты, которые выдаются юридическим лицам для исполнения заключенного ими договора, каковой может быть как государственным контрактом на строительство или реконструкцию объекта, так и частным подрядным соглашением. В числе требований, предъявляемых в этом случае к заемщику, находится его участие в саморегулируемой организации, а также исполнение, как минимум, двух аналогичных контрактов. Стандартным параметром данного вида займов является продолжительность, не превышающая 5 лет или срок реализации контракта. При этом сумма займа определяется с учетом стоимости возводимого или реконструируемого объекта.

Более подробная информация об этом виде кредитов размещена на http://www.sberbank.ru/ru/legal/credits/contract.

Финансирование Сбербанком лизинговых сделок

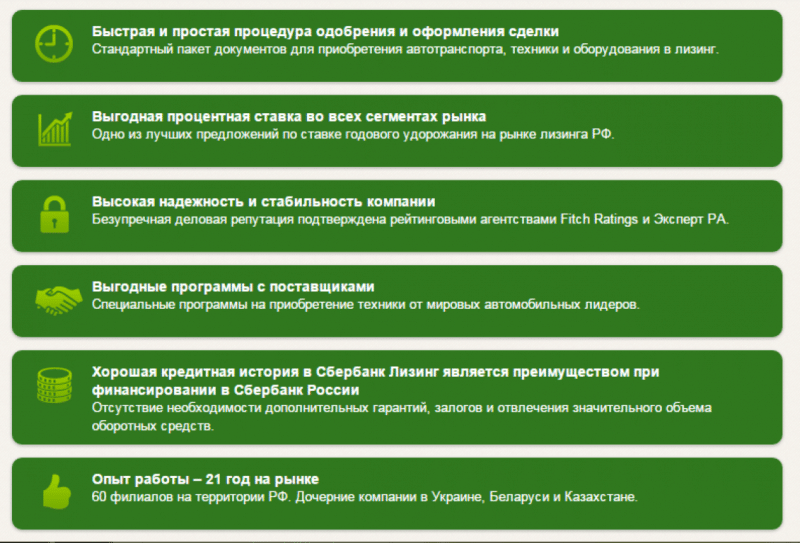

Одной из дочерних структур лидера финансовой отрасли РФ является компания Сбербанк Лизинг. Вполне естественно, что кредитная организация также активно участвует в разнообразных сделках, связанных с приобретением оборудования, техники и другого имущества на условиях лизинга. Сегодня этот вид кредитования пользуется постоянно растущей популярностью, что объясняется наличием существенных налоговых льгот и выгодными условиям получения займа. При финансировании лизинговых сделок в большинстве случаев график выплат по кредиту совпадает с графиков осуществления лизинговых платежей. Это обеспечивает снижение риска подобных сделок для Сбербанка.

Полный перечень предлагаемых условия можно найти на http://www.sberbank.ru/ru/legal/credits/leasing.

Рефинансирование кредитов других банков

Другим востребованным сегодня видом кредитования выступает оформление займов, средства которых направляются на рефинансирование кредитов, взятых в других финансовых организациях. Желание большого количества корпоративных клиентов перекредитоваться в Сбербанке, еще и объединив при этом несколько займов в один, вполне понятно и объясняется как стабильным финансовым положением организации, так и более привлекательными условиями кредитования. Необходим отметить, что для одобрения сделки по рефинансированию со стороны Сбербанка обязательным условием выступает отсутствие текущих задержек по регулярным выплатам.

Другие требования к заемщику и возможные параметры кредитования находятся на http://www.sberbank.ru/ru/legal/credits/refinancing.

Отраслевые кредиты Сбербанка

В настоящее время Сбербанк активно внедряет несколько масштабных программ, направленных на улучшение условий кредитования для предприятий определенных отраслей и секторов экономики РФ. К числу подобных видов деятельности относится розничная торговля, строительство, предприятия оборонно-промышленного и агропромышленного комплексов и т.д. Главной характерной чертой подобных программ выступает предложение пониженной процентной ставки в сочетании с увеличением сроков кредитования.

Кредиты Сбербанка с применением векселей

Одной из самых выгодных кредитных услуг, предлагаемых Сбербанком в настоящее время, является оформление займа с использованием векселей, выпущенных финансовой организацией.

Описание условий оформления подобных займов находится на http://www.sberbank.ru/ru/legal/credits/veksel.

Основной особенностью подобных кредитов выступает низкая процентная ставка, под которую корпоративный клиент получает средства, направляемые на приобретение векселей ПАО Сбербанк. Другим вариантом подобной сделки является оформление займа, в качестве залога по которому применяется данный финансовый инструмент. Кроме того, активно применяются кредиты под залог других ценных бумаг Сбербанка, что нередко является выгодным вариантом привлечения средств, в том числе благодаря курсовой разнице их стоимости, создаваемой с течением времени.

Овердрафтное кредитование от Сбербанка

Главными преимуществами овердрафтного кредитования от Сбербанка выступает простая процедура оформления и выгодные условия использования. Размер предоставляемого по овердрафту лимита зависит от оборотов по расчетному счету корпоративного клиента. Чем больше их величина, тем ниже процентная ставка и выше кредитный лимит. Стандартным сроком действия овердрафтного договора является 1 год. По его истечении предусматривается возможность простого и удобного для клиента продления. Размер кредитного лимита может быть пересмотрен неограниченное количество раз, что стимулирует компанию переводит все расчеты в Сбербанк.

Для описания условий овердрафтного кредитования на сайте организации выделена специальная страница, расположенная по адресу http://www.sberbank.ru/ru/legal/credits/overdraft.

Финансирование Сбербанком индустриальных проектов юридических лиц

Для финансирования индустриальных проектов российских компаний Сбербанк разработал оригинальный кредит под названием «Индустриальный парк». Его основными преимуществами выступает длительный срок кредитования, а также возможность согласования индивидуальной процентной ставки и других важных параметров займа. Обязательным требованием к получателю кредита выступает статус резидента РФ. Максимальный срок займа составляет 14 лет, а ставка по нему начинается от 10,72%.

Получить более подробные сведения можно на сайте банка по адресу http://www.sberbank.ru/ru/legal/credits/financeip.

Кредиты предприятиям розничной торговли

Значительную часть от общего количества работающих в РФ юридических лиц занимают предприятия розничной торговли. Специально для них специалисты Сбербанка разработали отдельный вид кредита, для получения которого достаточно находится на рынке, как минимум, 3 года, а также иметь беспроблемную кредитную историю. Срок подобного займа составляет 1,5-3 года, а валютой может быть не только российский рубль, но и доллар США, и евро.

Более подробно о кредитах для организаций розничной торговли написано на соответствующей странице сайта Сбербанка http://www.sberbank.ru/ru/legal/credits/retail.

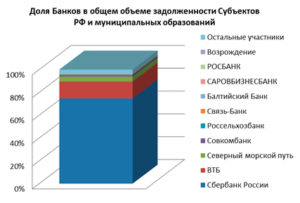

Кредитование субъектов РФ и муниципальных образований

Сбербанк России является сегодня одним из немногих системообразующих банков страны, который продолжает активно кредитовать субъекты РФ и муниципальные образования. Несмотря на сложное финансовое положение некоторых регионов, связанное, прежде всего, со значительным размером накопленных в последние годы долгов, Сбербанк идет на оформление новых кредитов, что крайне важно для сохранения стабильности в ряде городов и областей России.

Сбербанк России является сегодня одним из немногих системообразующих банков страны, который продолжает активно кредитовать субъекты РФ и муниципальные образования. Несмотря на сложное финансовое положение некоторых регионов, связанное, прежде всего, со значительным размером накопленных в последние годы долгов, Сбербанк идет на оформление новых кредитов, что крайне важно для сохранения стабильности в ряде городов и областей России.

Перечень предъявляемых требований и условия выдачи займов размещены на http://www.sberbank.ru/ru/legal/credits/subject.

Кредиты Сбербанка для предприятий ОПК и АПК

Под предприятиями ОПК понимаются, прежде всего, компании, работающие в различных отраслях машиностроения. Специально для них Сбербанк предлагает выгодные условия кредитования, которые становятся еще более привлекательными при наличии у предприятия прямых экспортных договоров. Учитывая важность этого сектора экономики, нередко осуществляются совместные программы Сбербанка и государства.

Полный список требований, предъявляемых к потенциальному заемщику, приведен на http://www.sberbank.ru/ru/legal/credits/credit.

Сбербанк предлагает предприятия агропромышленного комплекса три вида кредитов:

- на покупку животных для формирования основного стада;

- под залог урожая различных сельскохозяйственных культур;

- на проектное финансирование.

Условия кредитования в каждом конкретном случае могут весьма заметно различаться.

Более подробную информацию о них можно получить на сайте Сбербанка по адресам: http://www.sberbank.ru/ru/legal/credits/apk/buyanimals, http://www.sberbank.ru/ru/legal/credits/apk/guaranty, http://www.sberbank.ru/ru/legal/credits/apk/finacing.

Углеродное финансирование

Углеродное финансирование со стороны Сбербанка осуществляется в рамках общего финансирования индустриальных проектов и направлено, в первую очередь, на создание современных и экологически безопасных энергетических объектов. Условия кредитования в данном случае устанавливаются в индивидуальном порядке для каждого корпоративного клиента.

Торговое финансирование юридических лиц

Сбербанк предлагает юридическим лицам несколько видов торгового кредитования, включая:

- внешнеторговое финансирование;

- кредитование под ЭКСАР;

- кредитование цепочки поставок;

- постэкспортное финансирование.

Определение типа займа, необходимого для того или иного корпоративного клиента, зависит от вида деятельности, на котором он специализируется. Очевидно, что условия кредитования могут при этом весьма заметно различаться.

Каждому из указанных видов займов на сайте Сбербанка отведена специальная страница, например, внешнеторговое кредиты описываются на http://www.sberbank.ru/ru/legal/credits/tradefinance/export/vtf.

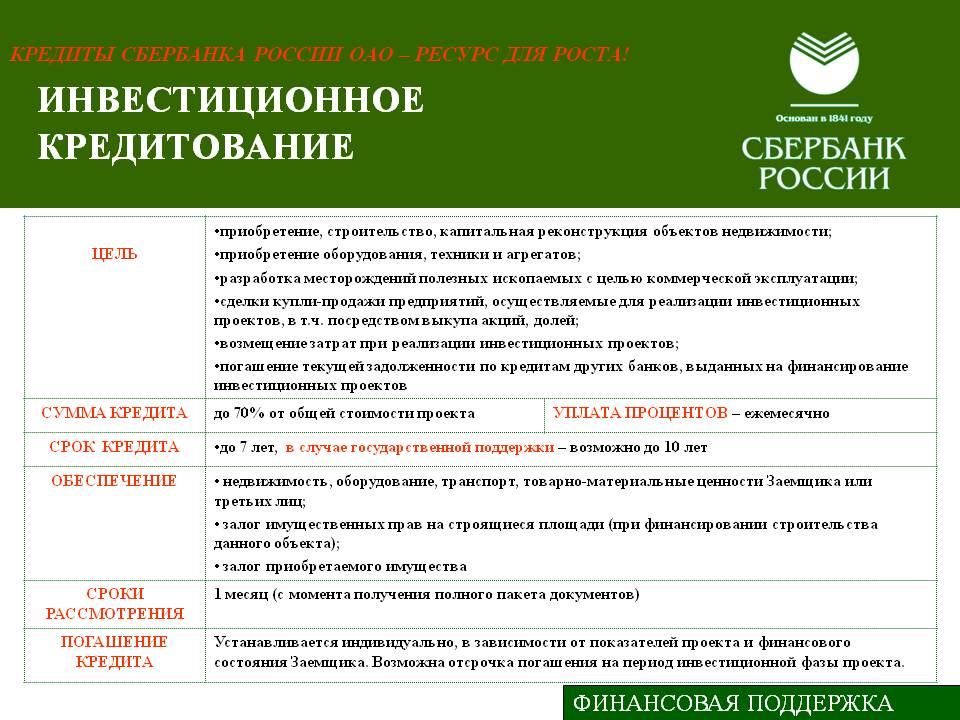

Инвестиционное кредитование

Поддержка различных инвестиционных программ вполне обоснованно относится к одной из самых популярных и востребованных услуг, предлагаемых Сбербанком для корпоративных клиентов. Первые долгосрочные проекты в нескольких сферах экономики РФ начали реализовываться с участием лидера финансового сектора страны более 10 лет назад. Сегодня Сбербанк предлагает самые разнообразные виды инвестиционного финансирования, которые различаются как по выделяемым сумма, так и условиям оформления займа.

Описание предлагаемых банком продуктов находится на http://www.sberbank.ru/ru/legal/credits/investment.

Финансирование и рефинансирование девелоперских проектов юридических лиц

Финансовый кризис, который наступил в 2014-году и продолжается с разным уровнем интенсивности до сих пор, достаточно серьезно сократил объемы строительства в стране. Одной из существенных причин этого стало резкое сокращение кредитования различных девелоперских проектов со стороны большинства отечественных банков. Сбербанк России остается одним из немного финансовых институтов, который продолжает активно сотрудничать с застройщиками и представителями подрядных организаций.

В настоящее время банк готов участвовать в финансировании и рефинансировании, что особенно важно, учитывая большое количество замороженных на разных стадиях девелоперских проектов, возведения различных объектов, включая строительство жилых домов, коммерческих и промышленных зданий, а также инфраструктурные сооружения. Максимальный срок кредитования составляет 10 лет, а валютой займа могут быть не только рубли, но и евро, и американские доллары. Важным условием оформления кредита выступает возможность установления плавающей процентной ставки.

Другие параметры предлагаемых Сбербанком займов размещены на http://www.sberbank.ru/ru/legal/credits/develop.

Другие программы

Количество предлагаемых Сбербанком России для корпоративных клиентов кредитных продуктов крайне велико. Более того, оно постоянно увеличивается, так как финансовая организация совершенствует собственное коммерческое предложение, а также активно участвует в различных государственных программах. Естественно, всю интересующую информацию специалисты банка оперативно размещают на официальном сайте учреждения.

Гарантии Сбербанка

Лидер финансовой отрасли России предлагает юридическим лицам сразу несколько видов банковской гарантии, начиная с тендерного обеспечения контрактных обязательств и заканчивая уже упомянутыми выше экспортно-импортными договорами.

Вся интересующая корпоративных клиентов информация представлена на http://www.sberbank.ru/ru/legal/credits/warranties.

Какую программу выбрать юридическому лицу?

Выбор кредитной программы зависит от нескольких факторов, среди которых наибольшее значение имеют следующие:

Выбор кредитной программы зависит от нескольких факторов, среди которых наибольшее значение имеют следующие:

- вид деятельности, которым занимается юридическое лицо;

- уровень доходов и оборотов организации;

- направление расходования заемных средств;

- условия получения ссуды;

- наличие и стоимость залога или других видов обеспечения и т.д.

Для того, чтобы подобрать наиболее подходящий вид кредита, проще всего обратиться к специалистам банка, которые без проблем предоставят необходимую консультацию и помощь.

Условия кредитов

При выборе подходящего кредита одним из наиболее важных критериев выступают условия получения заемных средств. Среди наиболее значимых параметров можно выделить продолжительность кредита, установленная процентная ставка, требования по залогу и максимальный размер займа.

Сроки кредитов

Логичным следствием разнообразия предлагаемых Сбербанком кредитов выступает тот факт, что они могут очень сильно различаться по срокам. К примеру, стандартная продолжительность овердрафта составляет от 30 до 90 дней, а максимальный срок инвестиционного кредитования доходит до 15 лет.

Процентные ставки

Величина процентной ставки также может достаточно сильно различаться. Стандартным в настоящее время считается ее размер в пределах 10-12%. Очевидно, что чем серьезнее кредит и его обеспечение, тем ниже уровень процентной ставки, поэтому крупные корпоративные клиенты нередко имеют возможность получать заемные средства под 7-8% годовых.

Величина процентной ставки также может достаточно сильно различаться. Стандартным в настоящее время считается ее размер в пределах 10-12%. Очевидно, что чем серьезнее кредит и его обеспечение, тем ниже уровень процентной ставки, поэтому крупные корпоративные клиенты нередко имеют возможность получать заемные средства под 7-8% годовых.

Залог

Самым выгодным и надежным для банка залогом как для юридических, так и для физических лиц, считается ликвидная недвижимость. Именно поэтому различные виды ипотечных кредитов являются наиболее привлекательными с точки зрения размера процентной ставки, а также суммы и длительности займа для корпоративных клиентов.

Доступные суммы

Величина максимальной суммы кредита зависит от нескольких факторов, главным из которых выступает предоставляемое юридическим лицом обеспечение. Как уже отмечалось, наиболее перспективным считается обеспечение в виде залога ликвидной недвижимости.

Другие критерии

К числу важных критериев, которые необходимо учитывать при выборе кредита, относятся:

- величина штрафных санкций при нарушении одной из сторон взятых обязательств;

- наличие возобновляемой или невозобновляемой кредитной линии;

- возможность пересмотра условий кредитования без согласования с заемщиком;

- условия продления срока действия кредитного договора;

- дополнительные бонусы и льготы при получении других услуг от Сбербанка и т.д.

Требования

Перечень требований, предъявляемых к потенциальному заемщику, при оформлении различных видов кредитов может достаточно сильно различаться. Однако, существует ряд условий, обязательных при получении любого займа. Например, среди подаваемых корпоративным клиентом документов всегда присутствует заявление на кредит или онлайн-заявка, а также комплект уставных документов и свидетельств о регистрации в существующих государственных реестрах, а также постановке конкретного юридического лица на учет.

Перечень требований, предъявляемых к потенциальному заемщику, при оформлении различных видов кредитов может достаточно сильно различаться. Однако, существует ряд условий, обязательных при получении любого займа. Например, среди подаваемых корпоративным клиентом документов всегда присутствует заявление на кредит или онлайн-заявка, а также комплект уставных документов и свидетельств о регистрации в существующих государственных реестрах, а также постановке конкретного юридического лица на учет.

Требования к заемщику

В качестве дополнительных требований к заемщику при оформлении того или иного кредита могут выступать:

- продолжительность работы предприятия на рынке;

- величина оборота по счету и другие финансовые показатели деятельности юридического лица;

- наличие обеспечения по получаемому займу в виде залога недвижимости или других активов предприятия, а также договоров поручительства, оформляемых учредителями юридического лица.

При оформлении отраслевых и целевых кредитов к потенциальным заемщикам могут предъявляться различные дополнительные требования.

Необходимые документы

Помимо указанных выше учредительных документов, а также свидетельств о регистрации предприятия и его постановке на учет, в пакет документации, предоставление которой необходимо для оформления кредита, обычно входят:

- документы, которые подтверждают наличие у заемщика права собственности на закладываемую недвижимость или другие виды имущества;

- финансовая документация и налоговая отчетность, подтверждающие наличие необходимых финансовых показателей;

- анкета клиента банка.

Порядок подачи заявки и получения кредита

Процедура подачи заявления на получение кредита, предусмотренная Сбербанком для корпоративных клиентов, является стандартной для подобных финансовых мероприятий. Сначала потенциальный заемщик оформляет заявление в отделении банка или онлайн-заявку непосредственно на сайте кредитной организации. Дополнительно к заявлению также при личном посещении офиса или по интернету с использованием соответствующих сервисов предоставляется пакет необходимых документов, перечень которых зависит от вида получаемого кредита.

Полученные документы рассматриваются Сбербанком, после чего выносится решение об одобрении сделки, необходимости предоставления дополнительных документов или отказе в выдаче займа. Естественно, о принятом решении оперативно извещается потенциальный заемщик. При наличии одобрения сделки специалисты банка готовят кредитный договор и сопутствующие документы, после подписания которых осуществляется выдача средств корпоративному клиенту. Она может происходить либо единовременным зачислением всей суммы займа на специальный счет компании, либо открытием кредитной линии.

Способы оформления

В настоящее время практически на любой кредит допускается подача онлайн заявки по интернету. Эта процедура намного удобнее, быстрее и проще, чем заполнение заявления в бумажной форме. Однако, необходимо понимать, что в большинстве случаев визит в отделение банка для подписания подготовленных специалистами кредитной организации документов все равно потребуется.

Плюсы и минусы кредитов для юридических лиц в Сбербанке

К числу главных преимуществ сотрудничества со Сбербанком по вопросам получения различного вида кредитов можно отнести разнообразие предлагаемых банковских продуктов, стабильное финансовое положение организации и наличие разветвленной сети филиалов и офисов банка. В качестве недостатков кредитования в Сбербанке можно выделить относительно высокие процентные ставки по некоторым видам займов, а также необходимость уплаты процентов, что конечно же, менее выгодно, чем осуществлять финансирование проекта за счет собственных денежных ресурсов.