СКБ-Банк входит в ТОП-70 по величине контролируемых активов среди всех российских банков. На территории своего региона – Екатеринбурга и Свердловской области – финансовая организация находится в числе бесспорных лидеров. Вполне логично, что кредитные продукты СКБ-Банка являются востребованными на рынке как среди физических лиц, так и у корпоративных клиентов.

СКБ-Банк входит в ТОП-70 по величине контролируемых активов среди всех российских банков. На территории своего региона – Екатеринбурга и Свердловской области – финансовая организация находится в числе бесспорных лидеров. Вполне логично, что кредитные продукты СКБ-Банка являются востребованными на рынке как среди физических лиц, так и у корпоративных клиентов.

Содержание [Скрыть]

- Подробнее про кредиты в банке

- Условия кредитования в СКБ-Банке

- Процентная ставка

- Сроки кредитования

- Доступные суммы

- Валюта кредита

- Прочие условия

- Требования к заемщику

- Необходимые документы

- Как рассчитать кредит

- Калькулятор кредита

- Залог и поручительство по кредитам

- Как получить кредит в СКБ-Банке без справок и поручителей?

- Что потребуется?

- Заявка на кредит

- Как оформить кредит?

- Пошаговые действия

- Кредитные программы банка

- Для физических лиц

- Для юридических лиц

- Для ООО

- Для ИП

- Погашение кредита в банке

- Порядок погашения

- Страхование кредитов в СКБ банке

- Рефинансирование и реструктуризация

- Плюсы и минусы кредитов в СКБ банке

Подробнее про кредиты в банке

СКБ-Банк разработал две отдельные кредитные программы для каждой крупной категории клиентов, к которым относятся частные лица и корпоративные заемщики. Характерной особенностью предлагаемых финансовой организацией продуктов выступает широкая линейка займов.

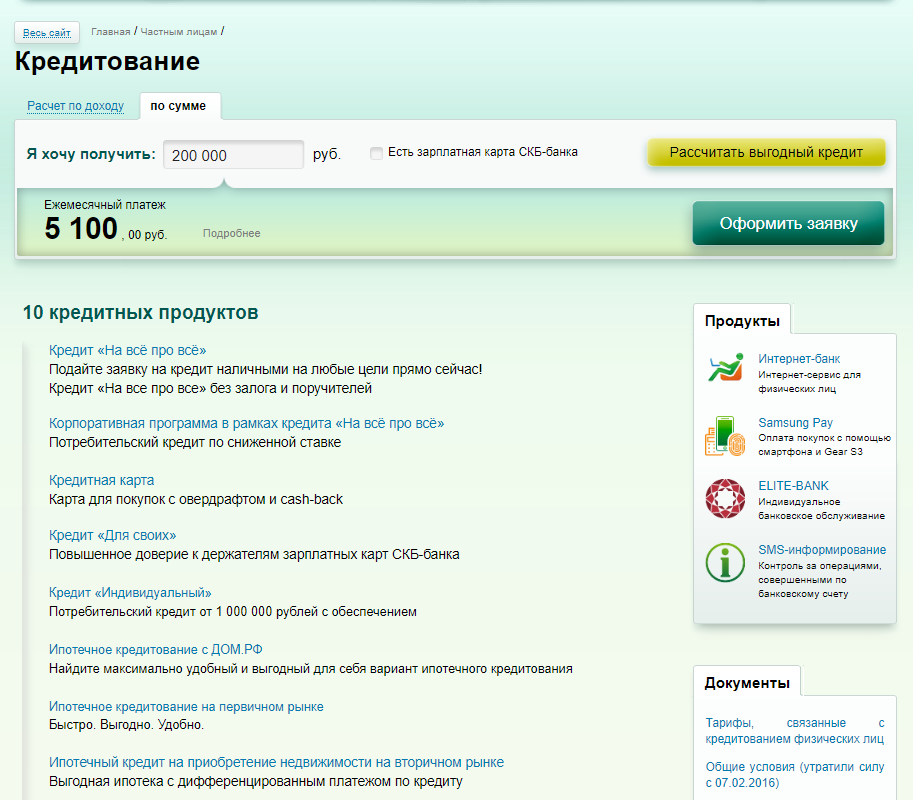

Например, физическое лицо имеет возможность оформить любой из 10 кредитных продуктов, а компания или ИП – выбрать один из трех возможных вариантов получения займа.

Условия кредитования в СКБ-Банке

Предлагаемые СКБ-Банком условия оформления кредита достаточно сильно зависят от вида займа и категории клиента.

Более того, условия кредитования корпоративных заемщиков определяются для каждого из них индивидуально, что является характерной особенностью рассматриваемой финансовой организации, так как такой подход встречается на российском рынке нечасто.

Основные параметры различных кредитных продуктов выглядят следующим образом.

Процентная ставка

Базовая ставка по кредитам для физлиц равняется 11,9%, по ипотечным займам – от 8,75%. Для корпоративных клиентов базовая ставка не установлена, так как определяется индивидуально.

Сроки кредитования

Этот параметр зависит от вида получаемого кредита. Например, ипотечные займы оформляются на срок от 3 лет. Потребительские кредиты более вариативны по продолжительности, а минимальный срок составляет 1 месяц.

Этот параметр зависит от вида получаемого кредита. Например, ипотечные займы оформляются на срок от 3 лет. Потребительские кредиты более вариативны по продолжительности, а минимальный срок составляет 1 месяц.

Доступные суммы

Величина займа установлена на следующем уровне: для физлиц минимальный размер предусматривает кредит «На все про все» — 10 тыс. руб. Ипотечные продукты предполагают получение, как минимум, 350 тыс. руб. Размер кредитов для корпоративных клиентов устанавливается, как и большинство других параметров, индивидуально.

Валюта кредита

СКБ-Банк отдает предпочтение российской денежной единице и предлагает своим клиентам кредиты в рублях. Оформление валютных займов осуществляется в индивидуальном порядке в соответствии с правилами работы финансового учреждения.

Прочие условия

Главной особенностью кредитных программ, которые разработаны и реализуются сотрудниками СКБ-Банка, выступает наличие детально проработанного предложения для частных лиц и предельно общая схема кредитования для корпоративных клиентов.

Такой подход сложно назвать традиционным для российского финансового рынка, тем не менее, успешная работа банка демонстрирует его эффективность.

Требования к заемщику

Количество и уровень требований финансового учреждения к заемщику зависят от вида оформляемого кредита. Например, при получении займа по программе «На все про все» клиент должен соответствовать таким условиям:

- минимальный и максимальный возраст – 23 и 67 лет;

- минимум 3 месяца официального трудоустройства на текущей работе;

- регистрация в регионе, где функционирует офис СКБ-Банка;

- гражданство РФ.

Обычными требованиями для юридического лица выступают такие:

- стабильное финансовое положение;

- деятельность в населенном пункте, где функционирует подразделение СКБ-Банка;

- при получении кредита с господдержкой – соответствие требованиям для участия в федеральной программе.

Необходимые документы

Перечень требуемой от клиента документации также определяется, прежде всего, видом получаемого кредита.

Физические лица обычно предоставляют:

- российский паспорт;

- второй документ, позволяющий идентифицировать личность заемщика, например, военный билет, СНИЛС, загранпаспорт, водительские права и т.д.;

- справку об имеющемся у заемщика размере и регулярности дохода;

- при оформлении ипотеки – документ о страховании приобретаемой недвижимости.

Юридические лица представляют в банк при оформлении кредита такие документы:

- анкету клиента, составленную по форме СКБ-Банка;

- справку об имеющихся у ИП или организации финансовых обязательствах;

- финансовую и бухгалтерскую отчетность в объеме, запрашиваемом специалистом кредитного отдела банка;

- при получении овердрафта – карточку поступлений на расчетный счет с разбивкой по контрагентам.

Как рассчитать кредит

Определить примерные условия любого кредита, предлагаемого СКБ-Банком, достаточно просто. Для этого на каждой странице с описанием займов размещается специальный кредитный онлайн-калькулятор.

Калькулятор кредита

Использование простых и удобных кредитных калькуляторов СКБ-Банка позволяет любому потенциальному заемщику в течение нескольких секунд рассчитать условия получения ссуды. Для этого достаточно указать желательные параметры кредита.

Например, для продукта «На все про все» таковыми являются сумма и срок займа. Для исходных данных, которые равняются, соответственно, 100 тыс. руб. и 3 месяцам, размер ежемесячной выплаты составит 34 282 руб.

Вычисление условий ипотечного кредита несколько сложнее, так как в расчетах необходимо учитывать большее количество параметров. Тем не менее, простой и понятный интерфейс калькулятора позволяет без проблем произвести все необходимые вычисления.

Залог и поручительство по кредитам

Предоставляемое клиентом обеспечение по кредиту выступает одним из важных факторов, в значительной степени влияющим на выгодность итоговых условий займа. Самые распространенные формы обеспечения – это оформление залога и поручительства.

Первый вариант является обязательным при получении ипотеки, когда закладывается либо приобретаемое жилье, либо уже имеющийся у заемщика объект недвижимости.

Кроме того, для улучшения условий ипотечного кредитования целесообразно привлекать созаемщиков.

Оформление одного или нескольких договоров поручительства практикуется как при ипотеке, так и потребительском кредитовании. Такой вариант является весьма выгодным для банка, так как поручители отвечают по обязательствам заемщика своим собственным имуществом.

Как получить кредит в СКБ-Банке без справок и поручителей?

Сегодня оформить кредит в СКБ-Банке, не заключая договора поручительства, вполне реально. В то же время без предоставления данных о величине и регулярности дохода получить займ в настоящее время не получится.

Подходящими банковскими продуктами в данном случае являются:

- займ «На все про все»;

- пластик с кредитным лимитом;

- кредит «Для своих»;

- займ «Индивидуальный».

Что потребуется?

Для оформления любого из перечисленных займов от клиента потребуется подтвердить российское гражданство и наличие официального заработка в течение последних 3-х месяцев. Других серьезных требований со стороны банка не выдвигается.

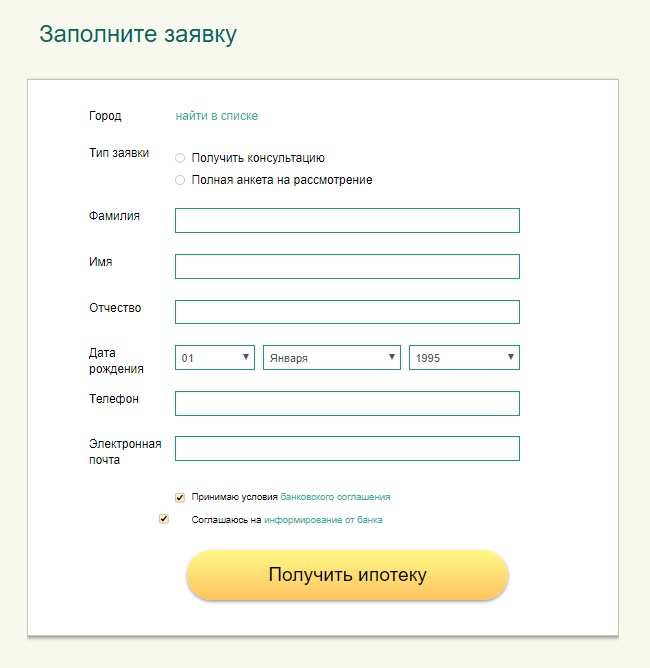

Заявка на кредит

Каждый из четырех кредитных продуктов может быть получен путем составления онлайн-заявки.

Допускается и подача бумажного варианта этого документа при посещении одного из офисов СКБ-Банка.

Как оформить кредит?

Правила банка предусматривают стандартную процедуру оформления кредитов. которая предполагает подачу заемщиком заявки и необходимых документов. Они проверяются специалистами финансовой организации, после чего выносится решение об одобрении сделки или отказе от нее. По большинству предлагаемых СКБ-Банком займов продолжительность рассмотрения заявки составляет 1-2 дня.

Пошаговые действия

Пошаговая инструкция для потенциального заемщика по оформлению кредита в СКБ-Банке предусматривает выполнение им следующих действий:

- выбор кредитного продукта;

- оформление онлайн-заявки или подача заявления на получение кредита в бумажной форме;

- предоставление дополнительных документов, перечень которых зависит от вида и условий кредитования;

- одобрение заявки со стороны банка или отказ в выдаче кредита;

- при положительном решении — подписание договора и получение заемных денежных средств.

Кредитные программы банка

Как уже было отмечено выше, СКБ-Банк разработал специальные предложения для частных заемщиков и для корпоративных клиентов. Они достаточно сильно отличаются по условиям кредитования.

Для физических лиц

В линейку банковских продуктов, предлагаемых СКБ-Банком физическим лицам, входят такие виды займов:

«На все про все». Базовая ставка равняется 11,9%. Максимальный размер займа составляет 1,3 млн. руб. при продолжительности кредитования до 5 лет;

«На все про все». Базовая ставка равняется 11,9%. Максимальный размер займа составляет 1,3 млн. руб. при продолжительности кредитования до 5 лет;- карта с кредитным лимитом. Удобное платежное средство, позволяющее использовать заемные средства банка. Максимальная величина кредитного лимита – 299 тыс. руб., льготный период составляет 62 дня. По его истечении плата за пользование заемными средствами рассчитывается по ставке 23%. Владельцам карты предоставляется кэшбэк до 3%;

- «Для своих». Упрощенный вариант займа «На все про все» со схожими параметрами кредитования. Оформляется для владельцев зарплатных карт СКБ-Банка. Срок и сумма по максимуму – соответственно, 1,3 млн. руб. и 5 лет. Процентная ставка варьируется в пределах от 11,9% до 20,9%»;

- «Индивидуальный». Займ, предназначенный для удовлетворения потребительских нужд. При достаточно высокой ставке, значение которой начинается от 17,9%, клиенту предъявляются весьма скромные требования. Возможные сроки кредита – 3, 5 и 10 лет, а минимальная сумма – 1 млн. руб.;

- ипотека через ДОМ.РФ. Условия кредитования определяются правилами работы портала. На сегодня ставка составляет 8,75%, срок – от 3 до 30 лет, стартовый взнос – не менее 20% от стоимости приобретаемого жилья. Сумма ипотечного займа изменяется от 0,5 до 10 млн. руб.;

- ипотека на первичном рынке. Самостоятельная кредитная программ СКБ-Банка, условия которой выглядят следующим образом. Сумма ипотеки – от 0,350 млн. руб. Ставка по займу – от 12,5%. Допускается приобретение жилья на аккредитованных объектах недвижимости;

- ипотека на вторичном рынке. Еще одна самостоятельно разработанная и реализуемая программа СКБ-Банка. Условия оформления ипотеки таковы: сумма – от 0,350 млн. руб., срок – до 30 лет, ставка – от 12%.

Для юридических лиц

СКБ-Банк предлагает для всех представителей бизнеса, включая ИП и ООО, одинаковую кредитную программу.

Различия заключаются только в предъявляемых к клиентам требованиях, но не условиях оформления и получения займа.

Для ООО

Правила банка предусматривают для корпоративных клиентов возможность оформить один из четырех кредитных продуктов:

- овердрафт. Его величина определяется оборотами по счету и составляет до 30% от этого параметра. Установленный кредитный лимит действует в течение года, после чего может быть пересмотрен в ту или иную сторону. Остальные параметры займа определяются индивидуально и зависят от финансовых показателей клиента и его кредитной истории;

- разовый кредит. Параметры займа также устанавливаются для каждого конкретного заемщика. Максимальный срок кредитования – до 3 лет;

- кредитная линия. Единственным отличием от разового кредита выступает возможность повторного использования заемных средств в пределах выделенного лимита;

- кредит с господдержкой. СКБ-Банк принимает участие в реализации различных федеральных программ, в частности, в проводимой Минсельхозом по льготному кредитованию работающих в АПК организаций и ИП. Корпоративный клиент имеет право на получение займа на крайне выгодных льготных условиях, если соответствует требованиям к участникам программы.

Для ИП

Перечень кредитных продуктов, предлагаемых СКБ-Банком для ИП, полностью аналогичен описанному выше для ООО.

Погашение кредита в банке

Внутренние правила работы СКБ-Банка устанавливают различные условия погашения для разных займов. Речь в данном случае идет о кредитах частным лицам, так как при кредитовании корпоративных клиентов практически все параметры сделки определяются индивидуально.

Порядок погашения

При оформлении кредита «Индивидуальный» допускается любой вариант погашения займа, включая досрочный возврат денежных средств банку, как полный, так и частичный. При этом не взимаются какие-либо дополнительные комиссии и, тем более, штрафные санкции, так как подобные ограничения прямо противоречат действующему сегодня законодательству.

Расчет процентов и графика погашения по этому виду займа предусматривает дифференцированный характер выплат.

При оформлении ипотечного кредита предполагается погашение займа при помощи ежемесячных аннуитетных платежей. При этом также допускается досрочное погашение без комиссий и штрафных санкций. Для возврата средств достаточно оформить заявление, что может быть сделано в режиме онлайн в личном кабинете клиента на сайте СКБ-Банка.

Страхование кредитов в СКБ банке

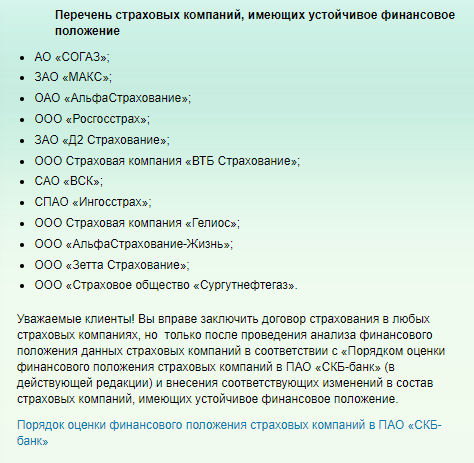

Страхование обязательств частного или корпоративного клиента по кредиту, а также предоставляемого залога позволяет получить более выгодные условия займа. Более того, приобретаемая в ипотеку недвижимость страхуется в обязательном порядке, так как это является одним из требований законодательства.

СКБ-Банк определил перечень страховых компаний, которые обладают, по мнению специалистов кредитной организации, устойчивым финансовым положением. В этот список на данный момент входят 12 страховщиков, включая лидеров отечественного рынка, например, СОГАЗ, МАКС, Ингосстрах и другие компании.

Полный список размещен на сайте банке по адресу http://www.skbbank.ru/personal/credits/individual/insurance.

Полисы указанных страховых компаний принимаются при оформлении любых кредитных продуктов СКБ-Банка. Предоставление документов других страховщиков может вызвать проблемы с получением займа.

Рефинансирование и реструктуризация

На сайте СКБ-Банка отсутствуют специальные кредитные продукты, предназначенные для осуществления рефинансирования или реструктуризации. Однако, это вовсе не означает, что банк не предлагает подобные услуги.

На сайте СКБ-Банка отсутствуют специальные кредитные продукты, предназначенные для осуществления рефинансирования или реструктуризации. Однако, это вовсе не означает, что банк не предлагает подобные услуги.

Например, кредит «На все про все» часто используется с целью рефинансирования и объединения потребительских кредитов и кредитных карт, оформленных в сторонних банках, в один займ. Этому способствуют достаточно выгодные условия данного банковского продукта (от 11,9% при сумме до 1,3 млн. руб.) и минимальные требования к потенциальным заемщикам.

Для реструктуризации имеющегося в СКБ-Банке кредита требуется обратиться к работающему с клиентом менеджеру с соответствующим заявлением.

В документе необходимо указать причины финансовых проблем заемщика и желательные условия реструктуризации.

Если при рассмотрении заявления специалисты банка признают его обоснованным, клиент может рассчитывать на следующие возможные варианты реструктуризации:

- кредитные каникулы, когда заемщику предоставляется определенный период времени, в течение которого не требуется возвращать основной долг банку и достаточно оплачивать проценты по кредиту. Также допускается противоположный вариант, когда гасится тело займа, а проценты не начисляются;

- увеличение срока кредитования, что позволяет снизить величину регулярной выплаты, уменьшив, таким образом, финансовую нагрузку на клиента;

- снижение процентной ставки по кредиту и т.д.

Плюсы и минусы кредитов в СКБ банке

Сотрудничество с СКБ-Банком по вопросам кредитования имеет для клиентов как очевидные преимущества, так и определенные недостатки. При этом ситуация для частных и корпоративных клиентов весьма серьезно различается.

Это объясняется тем, что условия кредитования юридических лиц и ИП определяются в индивидуальном режиме. Поэтому говорить о каких-то конкретных плюсах и минусах достаточно проблематично.

В то же время, линейка кредитных продуктов, разработанных СКБ-Банком для физических лиц, весьма разнообразна и детализирована.

Основными ее преимуществами выступают:

- оперативное принятие решения по сделке;

- понятные и четко прописанные правила кредитования, не предусматривающие скрытых комиссий;

- наличие нескольких разновидностей займов, что позволяет клиенту подобрать самый подходящий и выгодный;

- гибкие и разнообразные условия кредитования;

- разумные требования к потенциальным заемщикам, которые варьируются от вида получаемого займа;

- возможность реструктуризации и рефинансирования кредита.

К недостаткам кредитования СКБ-Банком физических лиц можно отнести:

- достаточно высокую процентную ставку как по потребительским займам (от 11,9%), так и по собственной ипотечной программе (от 12%);

- присутствие филиалов банка в ограниченном количестве субъектов РФ;

- навязывание потенциальным клиентам страхования в определенных компаниях.