Райффайзенбанк в настоящее время является одним из крупнейших частных банков страны с иностранным участием. По объему активов, находящихся в распоряжении финансовой организации, он размещается 13-м месте в рейтинге крупнейших кредитных учреждений страны. Одной из причин такого результата является активная работа банка не только с физическими лицами, но и с корпоративными клиентами, а также предпринимателями.

Райффайзенбанк в настоящее время является одним из крупнейших частных банков страны с иностранным участием. По объему активов, находящихся в распоряжении финансовой организации, он размещается 13-м месте в рейтинге крупнейших кредитных учреждений страны. Одной из причин такого результата является активная работа банка не только с физическими лицами, но и с корпоративными клиентами, а также предпринимателями.

Содержание [Скрыть]

Это подтверждают и данные статистики. В частности, сумма выданных организациям и ИП кредитов на сегодня уже превысила 345, 5 млрд рублей и продолжает неуклонно увеличиваться.

Общие условия кредитования в Райффайзенбанке

Главной особенностью Райффайзенбанка, выделяющей его среди большинства работающих в России кредитных организаций, особенно частных, является стабильное финансовое положение. Оно обеспечивается тем обстоятельством, что банк на 100% принадлежит крупной финансовой группе из Австрии Райффайзен.

В результате клиенты кредитной организации могут быть уверены в ее надежности. Другой характерной особенностью Райффайзенбанка является наличие обширной сети филиалов, в результате чего практически во всех крупных городах России имеется хотя бы одно отделение финансового учреждения. Также необходимо отметить наличие разнообразных программ кредитования, разработанных и активно продвигаемых банком, позволяющих охватить практически все сегменты рынка.

Какие программы доступны?

Серьезное внимание Райффайзенбанк уделяет кредитованию малого бизнеса.

Специально для организаций и предпринимателей, чей годовой оборот составляет менее 60 млн. рублей, то есть примерно $1 млн., разработана специальная программа поддержки, предусматривающая возможность получения различных займов на выгодных и льготных условиях. Кроме того, активно применяется еще одна программа кредитования бизнеса, чья годовая выручка составляет от 60 до 480 млн. рублей. Для таких организаций и предпринимателей также предлагаются привлекательные условия оформления разнообразных ссуд.

Авто в кредит является одним из популярных видов займов для бизнеса. Он позволяет получить до 3,7 млн. рублей, которые могут быть потрачены предпринимателем на покупку транспортного средства. Стандартный срок подобного кредита равняется 2 годам, а процентная ставка зависит от суммы займа и составляет от 15%.

Авто в кредит является одним из популярных видов займов для бизнеса. Он позволяет получить до 3,7 млн. рублей, которые могут быть потрачены предпринимателем на покупку транспортного средства. Стандартный срок подобного кредита равняется 2 годам, а процентная ставка зависит от суммы займа и составляет от 15%.

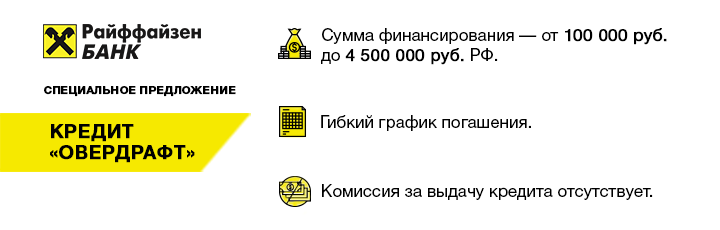

Овердрафт заслуженно считается простой и удобной для клиента формой кредитования. Предприниматель или организация могут получить до 4,5 млн. рублей, при этом конкретный размер кредитного лимита определяется, исходя из оборотов по счету.

Кредит на покупку недвижимости для бизнеса, или так называемая коммерческая ипотека, выдается Райффайзенбанком на общих условиях, которые при этом являются достаточно выгодными. Процентная ставка, как и в большинстве других видов займов, определяется индивидуально для каждого клиента, причем ее минимальный размер составляет 12%.

Кредитование для покупки оборудования может осуществляться при помощи различных кредитных продуктов, например, инвестиционного займа или «Экспресс» ссуды. Первый вариант доступен для предпринимателей, чей оборот превышает $1 млн., при этом они могут получить до 145 млн. рублей заемных средств. Второй вариант проще, быстрее и удобнее. Он доступен для бизнеса, оборот которого меньше $1 млн., но имеет ограничение кредитного лимита, равное 2 млн. рублей.

Кредит на развитие может быть получен представителем малого бизнеса по программе «Классик-Лайт». Его максимальная величина составляет 4,5 млн. рублей, а срок – 5 лет. Более крупные организации и предприниматели получают возможность оформить инвестиционный или оборотный кредит на сумму до 145 млн. рублей и сроком до 10 лет.

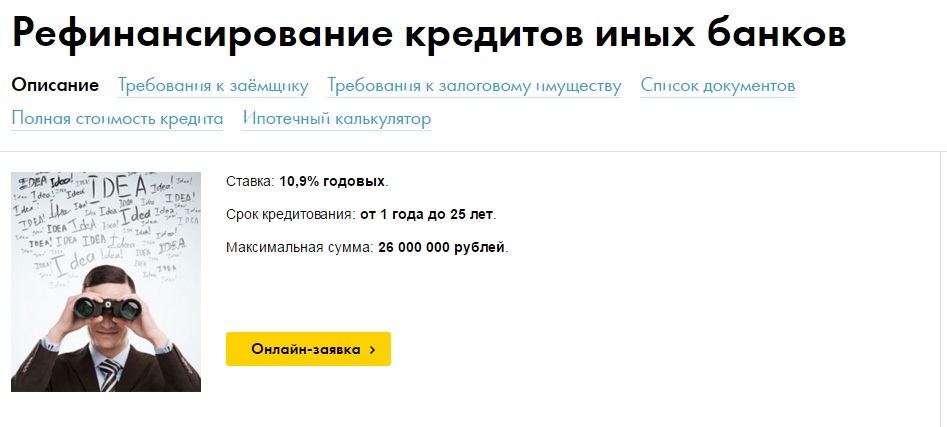

Рефинансирование в Райффайзенбанке заслуженно считается одной из наиболее востребованных кредитных услуг. Причины этого достаточно просты – наличие очевидных преимуществ этой процедуры, позволяющей заметно снизить финансовую нагрузку на клиента, в частности:

- Возможность снижения процентной ставки по уже полученных займам;

- Гибкая система рефинансирования, допускающая использование различных схем, которые выбирает сам заемщик;

- Снижение срока кредита или ежемесячного платежа по займу.

Другие программы кредитования, которые предлагает потенциальным клиентам Райффайзенбанк, также заслуживают внимания. Это объясняется достаточно низкой процентной ставкой, простыми и понятными условиями выдачи займа, а также разнообразием предлагаемых кредитных продуктов.

Требования и условия

Для того, чтобы воспользоваться кредитами, предусмотренными программами Райффайзенбанка для мелкого бизнеса, необходимо выполнение одного из двух условий, упомянутых выше: годовой оборот организации или предпринимателя, либо составляющий до 60 млн. рублей, либо находящийся в пределах между 60 и 480 млн. рублей. Для первой категории бизнесменов доступны такие виды льготных кредитов:

- Экспресс;

- Овердрафт и легкий овердрафт;

- Классик-Лайт;

- Банковские гарантии.

Более крупные представители бизнеса могут оформить следующие виды займов на специально разработанных условиях:

- Инвестиционный;

- Оборотный;

- Овердрафт;

- Банковские гарантии;

- Аккредитивы.

Помимо указанных, любое юридическое лицо или индивидуальный предприниматель могут получить любой из предоставляемых Райффайзенбанком кредитов на общих основаниях.

Необходимые документы, которые требуется предоставить клиенту для оформления кредита в Райффайзенбанке, являются стандартным набором документации, включающем в себя учредительные документы, свидетельства о регистрации и постановке на учет, а также бизнес-план и другие подобные финансовые документы.

Размеры займов определяется с учетом нескольких факторов, главным из которых выступает годовой оборот предпринимателя. Например, максимальная сумма займа для организации с выручкой до 60 млн. рублей, составляет 4,5 млн. рублей. При размере дохода от 60 до 240 млн. рублей кредитный лимит может вырасти до 145 млн. рублей. Примерно такая же ситуация с овердрафтом, который в первом случае может доходить до 1, 2 млн. рублей, а во втором – до 10 млн.

Процентные ставки по кредитам, и это является еще одной важной особенностью Райффайзенбанка, определяются индивидуально для каждого клиента. Такой подход следует признать вполне оправданным, так как он позволяет привлечь и удержать интересных банку заемщиков, которым предоставляются максимально выгодные условия. При этом обычной ставкой Райффайзенбанка сегодня считается 13-15%.

Как рассматриваются заявки? Сегодня практически все банки предоставляют клиентам возможность оформлять онлайн заявки на получение кредита. Райффайзенбанк не является исключением из этого правила. Еще более удобным и привлекательным для заемщика сотрудничество с банком делает оперативность рассмотрения заявок. Например, для кредита «Экспресс», максимальный срок оформления составляет 2 дня, а нередко процедура осуществляется заметно быстрее. Главное при этом — правильно заполнить заявку на получение займа и предоставить полный пакет необходимой документации.

Как оценить вероятность одобрения? Райффайзенбанк используется стандартные критерии, позволяющие принять решение о выдаче кредита или отказе от возможной финансовой сделки. К ним относятся:

- Кредитная история клиента. Шансы на получение займа при наличии проблем во взаимоотношениях с различными финансовыми организациями, тем более, при текущих просрочках, крайне невелики;

- Финансовое положение заемщика. В большинстве случаев банк требует предоставления отчетности за последний календарный период, что позволяет получить необходимую для анализа платежеспособности клиента информацию;

- Правильно оформленная заявка и прилагаемый к ней пакет документации. Очевидно, что для одобрения выдачи кредита следует соответствующим образом выполнить все базовые условия его получения.

Частые причины отказов объясняются, главным образом, двумя моментами. Первым из них является проблемная кредитная история, наличие которой заметно осложняет получение кредита. Второй фактор – ошибки в заявке и прилагаемых к ней документах.

В подобной ситуации возможно их исправление и повторная процедура рассмотрения откорректированной заявки.

Порядок действий в случае отказа в выдаче кредита подразумевает выполнение стандартного набора действий со стороны потенциального заемщика. Во-первых, следует узнать причину отказа. Если речь идет о плохой кредитной истории, увеличить шансы на одобрение повторной заявки может предоставление обеспечения по займу в виде поручительства или залога. В противном случае клиенту придется обратиться в другие кредитные организации.

Если причиной отказа стали ошибки в заявке или отсутствие какого-либо обязательного документа, вполне реально внести необходимые коррективы, устранить ошибки и дополнит пакет документации, после чего обратиться в банк с повторной заявкой.

Получение и обслуживание кредита

Условия получения и обслуживания кредита подробно прописываются в тексте договора, заключаемого организацией или предпринимателем с банком. Естественно, этим же документом предусматриваются и штрафные санкции за нарушение заемщиком взятых на себя обязательств. Очевидно, что следует внимательно изучить кредитный договор до его подписания, чтобы избежать возможных неприятностей в будущем.

Что предлагают конкуренты?

Высокий уровень конкуренции, который сложился в настоящее время на российском кредитном рынке, вынуждает банки постоянно совершенствовать предлагаемые ими продукты и услуги. Это является обязательным условием сохранения клиентской базы, величина которой в значительной степени определяет успешность и эффективность работы того или иного финансового учреждения.

Учитывая сказанное, становится понятным, почему в сегодняшних условиях практически все крупные и серьезные банки разработали, как и Райффайзенбанк, специальные программы кредитования малого бизнеса, считая этот сегмент рынка крайне интересным и потенциально прибыльным.