Содержание [Скрыть]

- Кредит “Доверие”

- Условия предоставления для ИП

- Размер предоставляемого кредита

- Сроки кредита

- Ставки по кредиту “Доверие”

- Необходимые документы

- Требования к заемщику

- Как получить

- Онлайн-заявка

- Заявка в банке

- Как рассматриваются заявки на кредит

- Как повысить шансы на одобрение

- Частые причины отказов

- Получение и обслуживание кредита

- Плюсы и минусы кредита “Доверие” для ИП

Кредит “Доверие”

Нуждаетесь в средствах для развития малого бизнеса? Свои услуги рад предложить ПАО Сбербанк. Благодаря такому кредитному продукту, как «Доверие», у вас появится уникальная возможность получить средства на развитие на приятных условиях и без залога. При этом средства выдаются на любые цели – как на развитие бизнеса, так и на текущие нужды.

Условия предоставления для ИП

Размер предоставляемого кредита

Минимальная сумма по данному кредиту составляет 100 тысяч рублей. Что же до максимальной суммы, то она составляет 3 миллиона рублей.

Сроки кредита

Срок кредитования составляет от полугода до 36 месяцев.

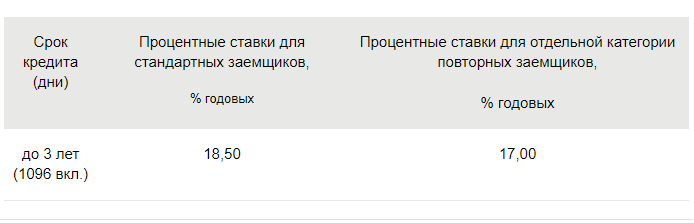

Ставки по кредиту “Доверие”

По данному кредиту действуют следующие процентные ставки:

- Так, если вы стандартный заёмщик, то для вас процентная ставка составляет 18,5%.

- Если же вы повторно берете средства по данному кредиту, то для вас процентная ставка составляет 17% годовых.

Необходимые документы

Для получения кредита вам понадобятся следующие документы:

- Анкета, заполненная заемщиком.

- Если кредит оформляют ЮЛ, то понадобится паспорт участников, если же ИП, то паспорт гражданина РФ.

- Так же вам могут понадобиться регистрационные и учредительные документы ИП или ЮЛ.

- Дополнительно следует предоставить документы по хозяйственной деятельности.

С полным списком документов для разных групп заёмщиков можно ознакомиться по ссылке file:///C:/Users/Любовь/Downloads/spisok_doc_doverie.pdf.

Требования к заемщику

Для собственников бизнеса, чей доход в год не превышает 60 миллионов, предъявляются следующие требования:

- Так, предприниматель должен быть собственником бизнеса, либо ИП. В случае с собственным бизнесом лицо должно быть участником общества с ограниченной ответственностью с максимальной долей участия.

- Так же у лица должна быть временная или постоянная регистрация, со сроком окончания не менее 6 месяцев на дату заполнения анкеты на получение кредита.

- Возраст на дату погашения кредита должен составлять 23-65 лет.

В свою очередь для ИП предъявляется только ограничение на возраст – 23-65 лет на момент погашения.

Что же до бизнеса заемщиков, то для них предъявляются следующие требования:

- Так, срок ведения бизнеса должен составлять как минимум год.

- По итогам последнего отчетного периода не должно быть убыточной деятельности.

- Перед бюджетом так же не должно быть просроченной задолженности.

Ниже представлен видеоролик, созданный Сбербанком специально на такую кредитную услугу, как «Доверие» — https://www.youtube.com/watch?v=3dDLJTUXeWk.

Как получить

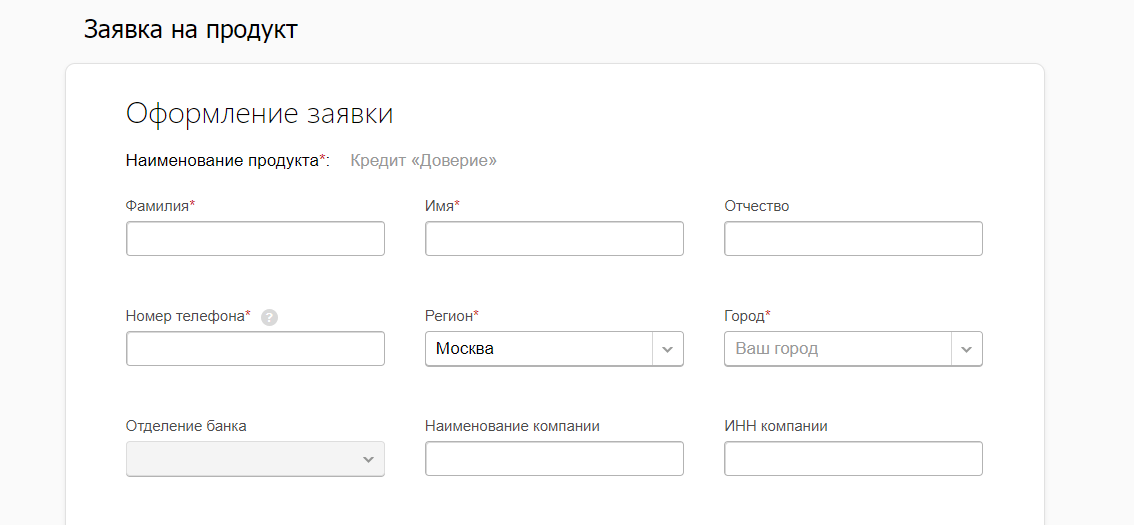

Онлайн-заявка

Один из вариантов оформления – оставить заявку прямо на сайте. Для этого нужно ввести следующие данные:

- ФИО;

- Номер контактного телефона;

- Город и региона;

- Отделение банка;

- Название компании;

- ИНН компании;

- Электронная почта;

- Примечание.

После этого можно нажимать «Отправит заявку».

Заявка в банке

Еще один вариант получения – это заявка в банке. Для этого нужно:

- Обратиться в одно из кредитующих подразделений банка. При этом работник банка назначит вам встречу, расскажет о том, какие именно документы понадобятся для оформления, и ответит на все интересующие вас вопросы.

- После того, как будет осуществлен анализ вашей финансово-хозяйственной деятельности, банк решит, можно ли вам выдать кредит.

- При одобрении остается только получить кредит на свой расчетный счет.

Как рассматриваются заявки на кредит

Кредит будет рассмотрен сразу же, как только вы подадите документы на кредит.

Как повысить шансы на одобрение

Для того, чтобы одобрили кредит, нужно чтобы ваше предприятие было ликвидным. Кроме того, чем дольше срок его работы – тем лучше.

Важен еще и список документов. Так, нужно собрать все бумаги, необходимые для одобрения документов.

Частые причины отказов

Так, причины для отказа могут быть следующими:

Так, причины для отказа могут быть следующими:

- Фальшивые документы для проверки, либо недостоверные сведения. Если банк распознает такой случай, то это расценят как попытку обмана службы безопасности банка. Естественно, это уже само по себе повод для отказа. Если же вас заподозрят в предоставлении поддельных документов, то сразу же занесут в черный список. И тогда вы не сможете взять кредит не только в Сбербанке, но и в любом другом банке. Не говоря уже о том, что это грозит вам уголовной ответственностью.

- Неудовлетворительная кредитная история. Именно эта причина является самой частой. Так, если у вас будет благоприятная история, особенно в данном конкретном банке, то это будет важнейшим критерием для Сбербанка. Из-за чего может возникнуть неблагоприятная история? Причиной может стать непогашенная задолженность, либо просрочки, возникающие раньше. Еще одна, но менее явная причина – это реструктуризация предыдущей задолженности. Если долг по взятым ранее кредитам реструктурировался не один раз, то, скорее всего, вам откажут в кредите.

- Отсутствие какой-либо хозяйственной деятельности у заемщика. Так, ни один банк не захочет предоставлять финансы для фирмы, являющейся однодневкой. Скорее всего, эти средства потеряются с вероятностью в 100%. Так, чтобы проверить деятельность фирмы, банк затребует у заемщика максимальное количество документов по этой теме, а затем проверит все тщательным образом. Службу могут насторожить такие факты, как запутанные финансовые операции, посредники директора в большом количестве, требующие по доверенности, покупной юридический адрес, отсутствие собственных основных средств, а так же несоответствие объемов деятельности и штата. Вот почему так важно максимально ответственно подойти к сбору документов для того, чтобы подать заявку на кредит. Так, перед подачей приведите все свои документы в порядок и подготовьтесь к возможным вопросам от банка.

- Компания не предоставила полную информацию о своей деятельности. Так, при оценке финансового состояния компании, банк в обязательном порядке затребует от вас информацию о расходах и доходах компании. Так же у вас могут потребовать информацию об активах и обязательствах компании. Будьте готовы к тому, что эту информацию вам нужно предоставить по первому требованию. Если же вы откажетесь предоставить подобного рода информацию, то, скорее всего, вам откажут в кредите.

- Большая кредитная нагрузка заемщика. Так, при наличии уже нескольких действующих кредитов, получить дополнительный довольно сложно. Если у банка будет информация о том, что у предприятия большие долги, то он, оценив риски, отклонит заявку.

- Неблагоприятное финансовое состояние. В том случае, если ваш бизнес не приносит вам большого дохода, то не стоит рассчитывать на крупный кредит. А даже если какой-то доход у компании и имеется, то он должен быть достаточным для того, чтобы получить нужную вам сумму. Одна из наиболее часто встречаемых причин отказа – это именно неудовлетворительное финансовое состояние компании.

- Нестабильность и нерегулярность дохода. Одно из основных требований банка – это стабильный и регулярных доход в течение длительного времени. Здесь учитывается не только положение дел в компании на текущий момент, но и динамика развития предприятия за последние годы. Данные показатели помогут определить, каково будет финансовое состояние заемщика в дальнейшем. Ведь кредит, скорее всего, будет гаситься именно из дохода, который будет получать компания. Если же прибыль компании периодически имела скачки, то это так же может стать причиной для отказа.

- Отсутствие подходящего залогового обеспечения. Не секрет, что большинство кредитов выдается именно под залог. Если же такогового нет, то банк может принять решение об отказе.

Получение и обслуживание кредита

После того, как вы предоставите полный пакет документов, банк будет рассматривать их в течение трех дней. При этом, в случае одобрения, кредит будет предоставлен следующим образом:

После того, как вы предоставите полный пакет документов, банк будет рассматривать их в течение трех дней. При этом, в случае одобрения, кредит будет предоставлен следующим образом:

- Если речь идет о собственнике бизнеса, то средства перечислят на счет по вкладу физического лица.

- Если же кредит был одобрен ИП или ЮЛ, то средства перечислят на расчетный счет.

Погашение процентов по кредиту и основного долга осуществляется каждый месяц.

При этом форма погашения определяется непосредственно клиентом – для этого можно использовать аннуитетный способ или погашение равными долями.

Погасить кредит можно следующим способом:

- Досрочное полное погашение в любую дату, которая была выбрана заемщиком и согласована с сотрудниками банка.

- Досрочное частичное погашение в плановую дату платежа по кредиту.

В том случае, если клиент не выплатит вовремя ежемесячный платеж, то с него будет взиматься 0,1 процента от суммы просроченного платежа за каждый день просрочки с даты возникновения просроченной задолженности (не включая эту дату) по дату полного погашения просроченной задолженности (включительно).

Плюсы и минусы кредита “Доверие” для ИП

Безусловно, данный кредит, как и любой другой, имеет как свои достоинства, так и недостатки. К первым можно отнести:

- Большой срок кредитования – до 36 месяцев.

- Невысокая ставка – от 17%.

- Сумма кредита может достигать 3 миллионов рублей.

- Кредит предоставляется на любые цели.

- Залог по кредиту не требуется.

Есть и своя специфика:

- Если вы ИП или ЮЛ, то может понадобиться поддержка поручителя.

- Максимальная сумма кредита может быть разной – так, она меньше для тех, кто берет кредит впервые, и больше для тех, кто является постоянным клиентом банка.

- Для того, чтобы взять кредит, вашему бизнесу должно быть как минимум пол года.

Ну и конечно же для ИП и ЮЛ нужны специфические документы, которые может предоставить не каждый предприниматель.