В настоящее время бизнес-план является одним из эффективных способов, помогающих получить кредит на создание нового или развитие существующего бизнеса. Он представляет собой пакет финансовых и технических документов, описывающих комплекс мероприятий, связанных с расходованием кредитных средств и ожидаемыми вследствие этого результатами предпринимательской деятельности.

В настоящее время бизнес-план является одним из эффективных способов, помогающих получить кредит на создание нового или развитие существующего бизнеса. Он представляет собой пакет финансовых и технических документов, описывающих комплекс мероприятий, связанных с расходованием кредитных средств и ожидаемыми вследствие этого результатами предпринимательской деятельности.

Содержание [Скрыть]

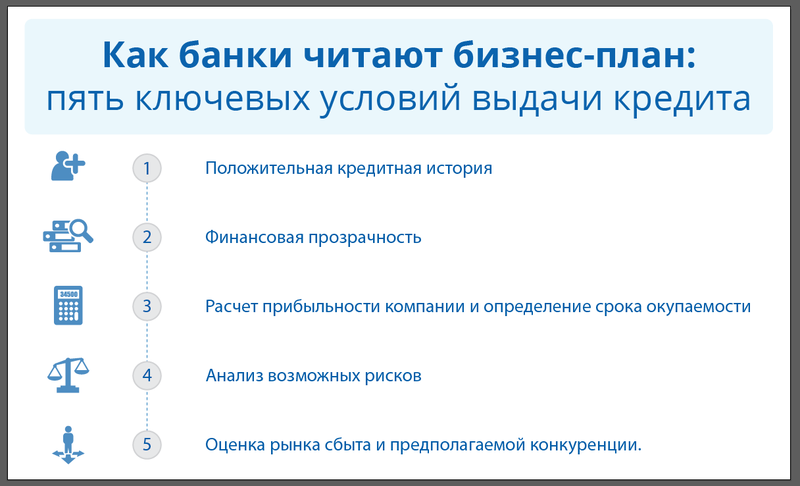

Очевидно, что чем более подробным, точным и проработанным является предоставляемый в банк бизнес-план, тем выше вероятность одобрения кредита. Такой подход сегодня активно используется многими банками, так как он позволяет отнести планируемую финансовую сделку по выдаче займа к менее рискованным и, как следствие, боле выгодным для кредитной организации.

Особенности кредитования под бизнес-план

Каждый банк самостоятельно устанавливает требования к бизнес-плану, который обязан предоставить потенциальный заемщик. Тем не менее, некоторые общие особенности этого документа выделить все-таки можно. Во-первых, нередко бизнес-план является практически единственным вариантом получения средств при открытии нового предприятия или создании бизнеса. Это вполне естественно, так как в подобной ситуации отсутствует не только кредитная история, но и какое-либо серьезное имущество, обороты по счету и другие подобные параметры, нередко являющиеся основанием для выдачи кредита.

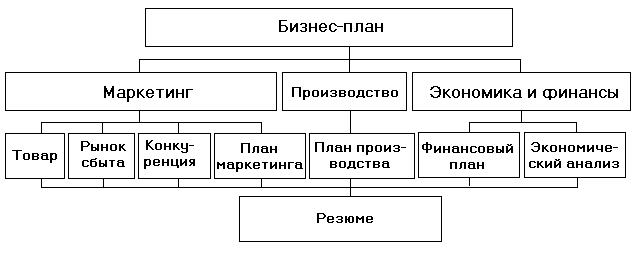

Второй важной особенностью бизнес-плана является общая и характерная для всех подобных документов структура, которая подразумевает наличие 4-х практически обязательных разделов, включая производственный, организационный, финансовый и маркетинговый. Конечно же, в некоторых случаях какая-либо из перечисленных частей может отсутствовать, но подобные ситуации встречаются крайне редко.

Как получить кредит под бизнес-план

Целью составления кредитного бизнес-плана, и в этом заключается его главное отличие от других подобных документов, выступает обоснование необходимости финансирования бизнеса за счет кредитных ресурсов.

При этом требуется доказать финансовой организации не только платежеспособность и устойчивое финансовое положение заемщика, но и его возможности по эффективному и выгодному расходованию полученных по кредиту средств.

Бизнес-план может составляться как самим предпринимателем или сотрудниками организации, оформляющей кредит, так и работниками приглашенных специализированных компаний, в число которых входят и банки.

Важно понимать, что любой кредитный бизнес-план всегда проверяется либо банковскими сотрудниками, либо нанятыми наемными специалистами, если речь идет о каких-либо узко специализированных вопросах и нюансах.

ИП или юридическому лицу. В большинстве случаев бизнес-план оформляется для получения кредита организацией или индивидуальным предпринимателем. Особенно часто этот вариант обоснования необходимости заемных средств используется при создании нового бизнеса, планировании модернизации имеющегося оборудования или расширения производства и других подобных мероприятий, связанных, с одной стороны, с серьезными расходами, а с другой – с возможностями для еще более успешной и эффективной предпринимательской деятельности.

Физическому лицу. Какой-либо заметной практики по составлению бизнес-планов для физических лиц сегодня не существует. Это связано с тем, что для осуществления практически любой серьезной и законной предпринимательской деятельностью необходимо либо регистрировать юридическое лицо, либо заниматься бизнесом в статусе индивидуального предпринимателя.

Однако, существует всего несколько видов деятельности, которая вполне эффективно может осуществляться физлицами, например, фермерство, ведение подсобного хозяйства или пчеловодство. В этом случае составление грамотного бизнес-плана может стать серьезным аргументом для банка в пользу выдачи конкретному физическому лицу кредита.

Какие банки предоставляют такую услугу

В настоящее время услуга выдачи кредита под предоставленный заемщиком бизнес-план применяется на практике достаточно большим количеством банков.

Естественно, каждый из них самостоятельно определяет потенциально возможные условия кредитования и список требований, предъявляемых к клиенту помимо разработки бизнес-плана. Поэтому в случае отказа в одном из банков вполне реально получить необходимые заемные средства в другой кредитной организации.

Сбербанк на сегодня является несомненным лидером отечественного финансового сектора. Вполне естественно, что он занимает ведущие позиции, в том числе, и в сегменте кредитования малого бизнеса. При этом в настоящее время банком не предлагается отдельного кредита под бизнес-план, так как этот документа предоставляется при оформлении таких займов для бизнеса как «Доверие», кредит на полонение оборотных средств, а также на приобретение оборудования, недвижимости и автотранспорта.

До 2016-го года оформление бизнес-плана было обязательным условием выдачи кредита «Бизнес-Старт», который в настоящее время не используется. Максимальная сумма займа составляет до 3 млн. рублей при открытии нового предприятия или ИП, однако, для компаний, чья перспективность доказывается данными бизнес-плана величина кредита может доходить до 50-70 млн. рублей.

Предложения других банков, представленных сегодня на отечественном рынке, также заслуживают достаточно серьезного внимания. Это объясняется тем, что сегмент кредитования малого и среднего бизнеса является крайне интересным для большинства финансовых организаций. В результате они вынуждены предлагать выгодные и привлекательные условия, способные привлечь потенциальных клиентов.

Особой популярностью пользуются в настоящее время предложения таких крупных и серьезных банков, как ВБТ 24, Альфа-Банк, Россельхозбанк, Райффайзенбанк и других. Они достаточно серьезно различаются по условиям выдачи и предъявляемым к заемщикам требованиям, поэтому любой предприниматель, желающий получить средства на открытие или развитие бизнеса, сможет найти подходящий для себя вариант.

Требования к бизнес-плану

Главное требование к содержанию любого бизнес-плана заключается в достоверности и обоснованности предоставляемых им данных. Каждая приведенная цифра должна быть объяснена и соответствующим образом прокомментирована. Только в этом случае предприниматель может быть уверен в том, что документ успешной пройдет обязательную проверку. Достаточно часто банком назначается своеобразная презентация, на которой сотрудники компании-заемщика или непосредственно предприниматель показывают реальность и правильность составленного ими бизнес-плана. Такой вариант обоснования является самым эффективным и позволяет с высокой вероятностью гарантировать успех.

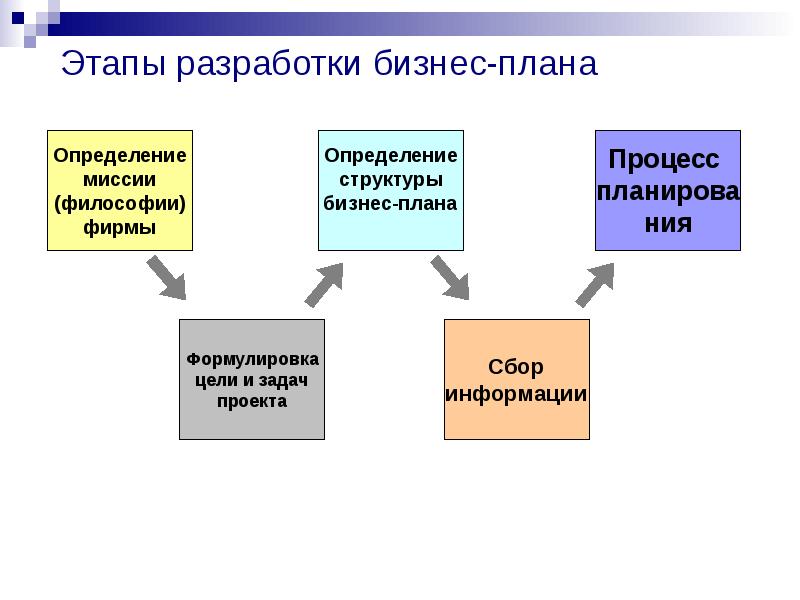

Что должен включать? Как уже отмечалось выше, любой бизнес-план должен состоять из четырех частей, представляющих собой производственный, организационный, финансовый и маркетинговый разделы. Конечно же, в каждом конкретном случае при разработке документа необходимо учитывать конкретные требования к содержанию и структуре, предъявляемые банком. Однако, в большинстве случаев любой бизнес-план имеет примерно схожую структуру.

Структура плана составляется таким образом, чтобы он содержал следующую информацию:

- Резюме бизнес-плана. Включает в себя общие сведения о целях составления, описании проекта и основные моменты, связанные с величиной и сроками кредита, а также возвратом полученных средств.

- Описание бизнеса, которым занимается заемщик, не важно, речь идет о предприятии или индивидуальном предпринимателе. Главной задачей этого раздела является доказательство перспективности и успешности бизнеса.

- Описание продукции, услуги, которые планируется выпустить на рынок путем расходования кредитных средств. В другом варианте документа возможно описание оборудования, которое приобретается или модернизируется, для чего требуются заемные деньги.

- Анализ рынка и маркетинговая стратегия, связанная с продвижением нового товара или услуги.

- Производственный план, связанный с разработкой и изготовлением нового продукта или оказанием услуги, а также приобретением и установкой оборудования с последующим его запуском.

- Организационный план, содержащий календарный график работ и необходимые для его осуществления ресурсы.

- Финансовый план, обобщающий информацию предыдущих разделов и содержащий расчеты и прогнозы эффективности и рентабельности вложения кредитных средств.

- Оценка рисков.

- Приложения, необходимые для пояснения или уточнения каких-либо сведений, содержащихся в бизнес-плане.

Образец бизнес-плана можно получить различными способами. Во-первых, обратившись в банк, с которым организация или предприниматель планирует сотрудничать по вопросам кредитования. Этот вариант является самым простым и эффективным, так как сразу позволит разрабатывать документ в соответствии с требованиями, предъявляемыми кредитной организацией. Во-вторых, образец бизнес-плана можно без проблем найти на многочисленных специализированных интернет-ресурсах, которые посвящены финансовой и экономической тематике.

Нюансы оформления титульного листа имеют важное значение для успешного прохождения проверки в банке. Самое главное при этом – выполнить требования, которые предъявляет конкретная кредитная организация. Конечно же, это может привести к необходимости менять титульный лист бизнес-плана при обращении в другой банк, но современные печатные технологии без проблем позволяет сделать это, причем оперативно.

Как избежать ошибок?

Самый простой вариант избежать ошибок – работать в тесном контакте со специалистами банка, которые трудятся в кредитном отделе.

В этом случае всегда можно воспользоваться их советом или консультацией, что позволит сэкономить не только время, но и нервы разработчиков бизнес-плана. Еще одним важным фактором, позволяющим избежать ошибок, является доскональное знание предмета и сути составляемого документа. В этом случае предприниматель сможет доказать собственную правоту даже при возникновении каких-либо вопросов со стороны проверяющих.

Требования к заемщику и условия кредитования

При оформлении кредита под бизнес-план к заемщику обычно предъявляются достаточно стандартные требования, связанные с предоставлением типового пакета документов, а также дополнительных сведений, непосредственно связанных с направлением расходования заемных средств. При получении большой суммы, как правило, требуется обеспечение в виде залога или поручительства.

Необходимые документы, которые прилагаются к заявке на кредит и бизнес-плану, представляют собой стандартный набор учредительных документов, а также отчеты предприятия за последний календарный период и свидетельства о постановке на учет и регистрации. Важно понимать, что грамотно составленный и детально проработанный бизнес-план нередко содержит практически все необходимые для одобрения займа документы и сведения.

Какую сумму можно получить и на какой срок?

Размер и сроки кредита под бизнес-план определяется каждым банком самостоятельно.

Например, Сбербанк выдает до 3 млн. при создании нового бизнеса, в некоторых случаях увеличивая кредитный лимит до 50-60 млн. рублей. При этом продолжительность займа может доходить до 10-15 лет.

Плюсы и минусы таких кредитов

Главный плюс оформления кредита под бизнес-план – это реальная возможность получения средств даже новому предприятию или недавно зарегистрировавшемуся предпринимателю. Достаточно часто других способов найти необходимую сумму попросту не существует.

К недостаткам подобного займа можно отнести необходимость оформления залога или поручительства при получении серьезной суммы. В подобной ситуации предприниматель и организация должны быть уверены в реальности составленного бизнес-плана, в противном случае крайне высока вероятность возникновения серьезных финансовых проблем.

Риски

Главным риском для любого кредитования выступает ситуация, когда заемщик теряет возможность обслуживать займ, своевременно возвращая деньги банку.

В этом случае он может потерять залог, собственность, как предприятия, так и поручителей.

Возможные проблемы

Получение займа под бизнес-план является популярный и эффективный способом кредитования. Для его эффективной реализации требуется грамотная подготовка необходимой документации и ответственное отношение как к разработке бизнес-плана, так и его последующей реализации.