Индивидуальные предприниматели – это физические лица, которые будучи зарегистрированными согласно законодательства могут осуществлять хозяйственную деятельность без образования юридического лица. Двойственность статуса ИП – с одной стороны физическое лицо, с другой – представитель сегмента микро-бизнеса – определяют особенности получения кредитов такими субъектами хозяйствования в банках.

Индивидуальные предприниматели – это физические лица, которые будучи зарегистрированными согласно законодательства могут осуществлять хозяйственную деятельность без образования юридического лица. Двойственность статуса ИП – с одной стороны физическое лицо, с другой – представитель сегмента микро-бизнеса – определяют особенности получения кредитов такими субъектами хозяйствования в банках.

Содержание [Скрыть]

- Какие программы кредитования доступны

- Виды кредитов для бизнеса

- Может ли ИП получить потребительский кредит

- Виды доступных потребительских кредитов для ИП

- В каких банках ИП может взять кредит

- Сбербанк

- ВТБ-24

- Банк Москвы

- Альфа Банк

- Порядок действий для получения кредита

- Как рассматриваются заявки

- Что может повлиять на решение

Какие программы кредитования доступны

Для одобрения заявки на получения кредита, банк должен оценить платежеспособность заемщика. В случае с ИП сделать это сложнее, чем при оценке физических или юридических лиц. Доход трудоустроенного физического лица легко подтверждается справками работодателя об уровне доходов. Этот источник доходов является регулярным и стабильным. Юридическое лицо может предоставить финансовую отчетность, выписки со счетов в банках, свидетельствующие о реальной деятельности и ее масштабах, залог, подтвердить будущие доходы заключенными договорами.

ИП, который работает в течение какого-то периода, также может предоставить декларацию, бухгалтерские отчеты, книгу о доходах и расходах. В самом начале деятельности, в тот момент, когда бизнес только планируется, получить кредит достаточно сложно.

Индивидуальный предприниматель может получить в банке кредит, как физическое лицо. Если частный бизнес не единственный источник дохода гражданина, если кроме предпринимательства он является наемным работником и получает стабильную заработную плату, ему доступны все программы кредитования без залога для частных лиц.

ИП как частное лицо может претендовать также на кредит под залог имущества или кредит под поручительство третьих лиц.

Кроме того, многие банки сегодня предлагают кредиты представителям малого и среднего бизнеса, в число которых относят ИП.

Виды кредитов для бизнеса

На текущий момент ИП может получить в банке классический потребительский кредит или кредит, разработанный с учетом специфики ведения малого и среднего бизнеса.

На текущий момент ИП может получить в банке классический потребительский кредит или кредит, разработанный с учетом специфики ведения малого и среднего бизнеса.

Кредиты на развитие малого бизнеса представляют собой симбиоз потребительского кредитования и кредитов для юридических лиц. Кредит выдается на конкретные цели – приобретение основных средств, транспорта, оборудования. Залогом может выступать имущество, которое приобретается, любое наличное движимое или недвижимое имущество, поручительство физических или юридических лиц. Некоторые банки работают по государственным программам поддержки малого и среднего бизнеса.

В этом случае к заемщикам могут предъявляются определенные требования – минимальный срок деятельности, объемы годовой выручки и т. д.

Кредиты с залогом – классические кредиты под залог имущества (недвижимость, транспортные средства). Этот вид кредитования не зависит от доходов заемщика, поскольку гарантией возврата является залоговое имущество, поэтому получить такой кредит ИП проще других.

Кредит на открытие ИП. Такие кредиты выдают далеко не все банки. Перед обращением в финансовое учреждение рекомендуется составить детальный бизнес-план, подготовить документы о доходах, найти лиц, готовых выступить поручителем, продумать возможность предоставления банку качественного залога. Если кредит имеет надежное обеспечение, банки не отказывают в выдаче средств.

Кредиты без залога и поручительства индивидуальный предприниматель может получить только в том случае, если осуществляет деятельность не менее года и может официально подтвердить свои доходы. Выдать сам себе справку 2-НДФЛ, как в случае с наемными работниками, ИП не может. Для подтверждения доходов придется предъявлять финансовую отчетность, декларации.

Овердрафт – кредит, рассчитанный на заемщиков, поступления которых отличаются постоянством и регулярностью. Дно овердрафта определяется банком индивидуально и зависит от оборотов средств на счете. Чтобы получить овердрафт, необходимо какое-то время осуществлять предпринимательскую деятельность, чтобы у банка появилась информация о ее объемах и постоянстве.

Может ли ИП получить потребительский кредит

Потребительский кредит выдается физическим лицам на личные нужды. Потратить полученные деньги можно на приобретение товаров и услуг, оплату лечения, обучения, отпуск, ремонт и иные цели. Поскольку ИП может выступать как в роли предпринимателя, так и в роли физического лица, он может претендовать на получение потребительского кредита.

Банку важно оценить вероятность того, что заемщик сможет в полном объеме обслуживать задолженность и своевременно вернуть долг. Если ИП удовлетворяет требованиям банка, выдвигаемым к физическим лицам, вероятность одобрения его кредитной заявки высока.

Виды доступных потребительских кредитов для ИП

- без справок и поручителей (по паспорту) на небольшие суммы

- под залог недвижимости или транспортных средств

- под поручительство третьих лиц

- на развитие бизнеса (приобретение оборудования, наращивание производственной базы, приобретение торговой площадки)

В каких банках ИП может взять кредит

Сегодня многие банки рассматривают ИП как перспективных заемщиков.

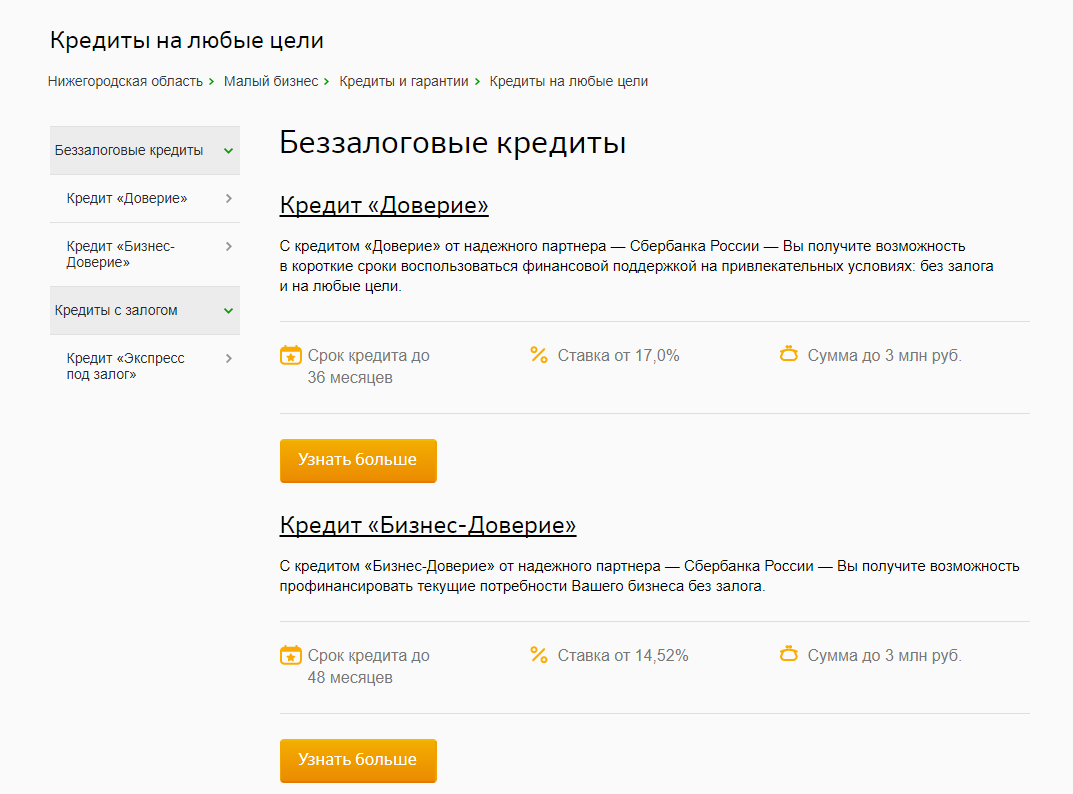

Сбербанк

В Сбербанке ИП может получить кредиты без залога по программам «Доверие» и «Бизнес-Доверие», а также кредит «Экспресс под залог». Привлечь финансирование могут ИП, проработавшие минимум один год. За период деятельности необходимо продемонстрировать прибыль за последний отчетный период, объем годовой выручки должен превышать 60 000 руб., не должно быть просроченной задолженности перед бюджетом. При наличие поручителя или залога получить кредит всегда проще. Поручителями могут быть члены семьи, третьи лица, юридические лица.

В Сбербанке ИП может получить кредиты без залога по программам «Доверие» и «Бизнес-Доверие», а также кредит «Экспресс под залог». Привлечь финансирование могут ИП, проработавшие минимум один год. За период деятельности необходимо продемонстрировать прибыль за последний отчетный период, объем годовой выручки должен превышать 60 000 руб., не должно быть просроченной задолженности перед бюджетом. При наличие поручителя или залога получить кредит всегда проще. Поручителями могут быть члены семьи, третьи лица, юридические лица.

ВТБ-24

ВТБ-24 предлагает представителям малого бизнеса широкую линейку кредитов, среди которых можно выделить:

ВТБ-24 предлагает представителям малого бизнеса широкую линейку кредитов, среди которых можно выделить:

- оборотные – кредиты для покрытия кассовых разрывов и пополнения оборотных средств

- инвестиционные – на развитие бизнеса, приобретение производственных или торговых площадей, лизинг оборудования и недвижимости, целевые кредиты на покупку оборудования, транспорта и других товаров у партнеров банка

- экспресс-кредиты «Коммерсант»

Банк Москвы

Банк Москвы относит индивидуальных предпринимателей к сегменту малого и среднего бизнеса и не выдвигает для этой категории клиентов каких-либо запретов и особых условий. Доступны кредиты «Перспектива для бизнеса», «Овердрафт 40%», «Оборот», «На развитие бизнеса», «Коммерческая ипотека», кредиты, позволяющие участвовать в электронных аукционах, а также кредиты по программе Фонда содействия кредитованию малого бизнеса Москвы, действующего под эгидой Департамента науки, промышленной политики и предпринимательства Москвы.

Банк Москвы относит индивидуальных предпринимателей к сегменту малого и среднего бизнеса и не выдвигает для этой категории клиентов каких-либо запретов и особых условий. Доступны кредиты «Перспектива для бизнеса», «Овердрафт 40%», «Оборот», «На развитие бизнеса», «Коммерческая ипотека», кредиты, позволяющие участвовать в электронных аукционах, а также кредиты по программе Фонда содействия кредитованию малого бизнеса Москвы, действующего под эгидой Департамента науки, промышленной политики и предпринимательства Москвы.

Альфа Банк

Альфа Банк предлагает ИП возможность получить до 6 млн. без залога на любые бизнес-цели, овердрафт для срочных платежей, а также до 40 млн. на приобретение спецтехники и автомобилей в лизинг.

Альфа Банк предлагает ИП возможность получить до 6 млн. без залога на любые бизнес-цели, овердрафт для срочных платежей, а также до 40 млн. на приобретение спецтехники и автомобилей в лизинг.

Предложения в других банках отличаются разнообразием. Все больше банков работает с ИП, распространяя на них требования как для юридических лиц.

Порядок действий для получения кредита

Чтобы обращение в банк возымело успех, необходимо тщательно подготовить пакет документов. Попробуем перечислить, какие документы потребуются. В минимальный пакет, как правило, входит:

- паспорт физического лица

- документ, подтверждающий регистрацию индивидуального предпринимателя

- выписка из ЕГРИП

- налоговая декларация за последний отчетный период (год)

- банковская выписка по счету ИП

- документы, свидетельствующие о своевременной уплате налогов и отсутствии задолженности перед бюджетом

Банк имеет право запросить дополнительные документы. Как правило, это документы, касающиеся обеспечения (поручительство, залоговое имущество).

Если обеспечением по кредиту выступает поручительство, придется также подтверждать платежеспособность поручителя. Потребуется его паспорт и дополнительный документ – трудовая книжка, справка о размере доходов и расходов.

В случае предоставления залога будут запрошены документы о праве собственности на имущество.

Как рассматриваются заявки

Скорость рассмотрения заявок зависит от выбранной программы. Если ИП претендует на получение кредита без залога на небольшие суммы под минимальный пакет документов, заявка утверждается в пределах установленных банком сроков и процедур.

Скорость рассмотрения заявок зависит от выбранной программы. Если ИП претендует на получение кредита без залога на небольшие суммы под минимальный пакет документов, заявка утверждается в пределах установленных банком сроков и процедур.

Чем больше сумма кредита, тем тщательнее банк изучает заемщика. Рассмотрение заявки может занимать от нескольких дней до нескольких недель. Обращаться в финансовое учреждение необходимо заранее. Лучше направлять заявки одновременно в несколько учреждений, поскольку вероятность отказа ИП в получении денег достаточно велика.

Что может повлиять на решение

На этот вопрос сложно дать однозначный ответ, поскольку он зависит от внутренней политики банка. Хочется подчеркнуть, что банк – не благотворительная организация. Его цель – заработать, предоставляя клиентам за плату временно свободные ресурсы. Больше всего его интересует вероятность возврата денежных средств, выданных в кредит. Повлиять на решение могут аргументы, подтверждающие состоятельность заемщика.

Чем больше документов будет предложено банку, тем выше вероятность одобрения заявки и шанс получить средства на выгодных условиях.

Риски невозвратов банк компенсирует повышенными ставками. Чем меньше рысков, тем ниже ставка.

Банки не раскрывают заявителям причины отказов. Это делается для того, чтобы предотвратить манипуляции заявителей с документами, ограничить желание клиентов ввести банк в заблуждение, предоставив недостоверную информацию. Однако, не сложно выделить наиболее частые причины отказов:

- Внутренняя политика банков – нередки случаи, когда банк, декларируя кредитование малого и среднего бизнеса, фактически избегает работы с ИП. Связано это со сложностью оценки бизнеса ИП, невозможностью получения точных прогнозов. Кредит ИП получается трудоемким и не выгодным.

- Малый срок деятельности. Минимальным сроком деятельности предпринимателя многие банки называют 1 год, но даже при наличие такого «стажа» банк может отказать. Этому причина – простота регистрации и ликвидации ИП. Ликвидировать ИП гораздо проще, чем общество с ограниченной ответственностью, а взыскать долги с прекратившего деятельность предпринимателя значительно сложнее. Если у заемщика отсутствует долгосрочный опит работы, получить кредит будет сложно.

- Отсутствие прозрачной бухгалтерии. Зачастую ИП экономит на наемных работниках, бухгалтерия ведется с нарушениями, что не позволяет банку сделать правильные выводы о платежеспособности бизнеса.

- Отсутствие залога, необходимого для получения желаемой суммы.

- Наличие других непогашенных кредитов. Банк может посчитать кредитную нагрузку высокой, расценить, что заемщику будет сложно гасить дополнительный кредит.

- Система налогообложения. При использовании вмененного налога, разобраться в реальных доходах сложно, поэтому банку кредитование такого клиента становится неинтересным.

- Испорченная кредитная история. Если у заемщика в прошлом возникали проблемы с банками (задолженность, несвоевременное погашение долгов), эта информация хранится в бюро кредитных историй и предостерегает банк от работы с такими клиентами. Низкая финансовая дисциплина ИП при получении потребительских кредитов в качестве физического лица может сослужить плохую службу, когда понадобится кредит на развитие бизнеса.

Возможные сложности при получении кредита связаны с причинами отказа. Чтобы избежать их, эксперты советуют обращаться за кредитом в банк, в котором у ИП открыт расчетный счет. Многие банки лояльно относятся к своим клиентам, предлагают им более выгодные условия.

Чтобы не получить отказа, надежнее всего предоставить банку залоговое имущество. Стоит учитывать, что банк самостоятельно выдвигает требование к имуществу, которое принимает в залог. Может случиться, что имеющаяся у заемщика квартира, дом или нежилое помещение не удовлетворяют требованиям финансового учреждения.

Не стоит отказываться от оформления договора страхования. Это приведет к удорожанию кредита, но обеспечит гарантией, что кредит будет погашен.

Всегда стоит попытаться оформить максимальное количество документов. Не нужно ограничиваться экспресс кредитами и кредитами под минимальный комплект. Силы потраченные на сбор документов окупаются более выгодными условиями кредитования. Совет тем актуальнее, чем длиннее срок кредитования.

Другие способы займов для ИП также не исключены. Не нужно забывать, что индивидуальные предприниматели – это обычные физические лица, поэтому им доступны классические потребительские кредиты, в том числе кредиты наличными без подтверждения целевого использования средств. Потратить деньги в таком случае можно на что угодно, даже на развитие бизнеса.

В качестве альтернативного способа можно назвать займы, предоставляемые микрофинансовыми организациями. Сегодня некоторые из них предлагают кредиты не только физическим лицам, но представителям бизнеса. Правда, плата за средства в МФО еще выше, чем в банке.

Плюс кредитов без документов в простоте получения и скорости принятия решения, а минус в том, что такие кредиты предполагают повышенную процентную ставку и небольшие суммы, что делает их использование невыгодным. К альтернативным источникам кредитования следует прибегать только в том случае, когда деньги необходимы на короткий срок. Например, на то время, пока не будет собран комплект документов для предоставления в банковское учреждение.

У жителей крупных областных центров существует возможность получить средства на развитие частного бизнеса в фонде поддержки предпринимателей. Как правило, такие фонды имеются в больших городах. Их деятельность связана с распределением финансовых средств, выделяемых в рамках муниципальных или государственных программ. Требования фондов во многом не отличаются от требований банков. Однако здесь учитывается в первую очередь грамотный бизнес-план с доскональными расчетами. Если план развития бизнеса посчитают реалистичным, таким, который может обеспечить планируемый доход, средства ИП могут быть выделены даже при отсутствии у него финансовых возможностей самостоятельно погашать кредит.